Relatório de Gestão – Outubro 2023

Apesar das incertezas, ciclo de corte de juros deve continuar com o mesmo rumo

O Copom reduziu a taxa Selic em 0.50%, para 12.25%, em linha com as expectativas do mercado e da Constância.

O destaque do anúncio foi a continuação da unanimidade e do uso do plural nas sinalizações dos próximos cortes (“os membros do Comitê, unanimemente, preveem redução de mesma magnitude nas próximas reuniões”).

Desde a última reunião, a curva de juros precificava uma possibilidade de redução do ritmo de corte. A comunicação do Copom afasta essa possibilidade, o que ajudou a derrubar os juros curtos.

Apesar da volta do risco fiscal, com declarações controversas do governo sobre a meta de resultado primário, o cenário inflacionário melhorou bastante nos últimos meses, com a média dos núcleos encontrando-se dentro do intervalo dos anos 2017-2019 — período de inflação baixa.

Os piores receios de choque de oferta de energia tampouco se materializaram até o momento, conforme observado pelo próprio Copom na ata (“apesar da gravidade dos acontecimentos, como o conflito no Oriente Médio e as significativas mudanças nos preços de ativos internacionais, a taxa de câmbio e o preço do petróleo tiveram variações até o momento moderadas”), contribuindo para melhora no quadro inflacionário.

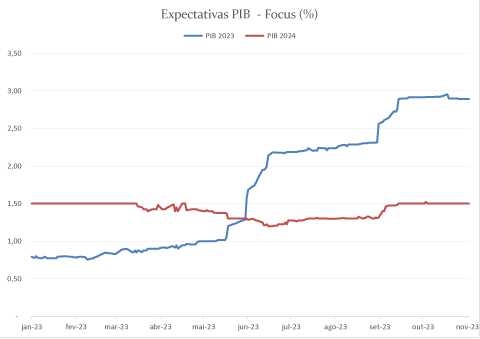

A melhora consistente na inflação corrente ajuda o Banco Central a continuar com o ritmo de cortes até o mais perto possível da taxa de juros neutra, estimada pelo Copom entre 7.75 – 8%. Estimativas de economistas no Boletim Focus têm incorporado esse cenário ao longo do ano, com as expectativas de Selic Terminal de 2023 caindo consistentemente (figura 1).

Apesar da queda dos últimos meses na expectativa da taxa de 2024, acreditamos que ainda há espaço para cortes maiores que os previstos caso a inflação mantenha o prumo atual.

[1] Fonte: Boletim Focus, Constância Investimentos.

Economia mais forte

Outra surpresa ao longo do ano tem sido o ritmo de crescimento da economia. No começo do ano, economistas estimavam um progresso ao redor de 0.8% em 2023, prejudicado pelo nível de juros contracionista. Esse dado foi continuamente revisado para cima, conforme números mais fortes de atividade econômica eram divulgados, chegando hoje em uma expectativa de aumento do PIB para 2023 por volta de 3% (figura 2).

A expectativa de crescimento em 2024 permaneceu relativamente constante ao redor de 1.5%, diferindo do ano passado (quando altas na prévia de crescimento em 2022 eram compensadas por revisões baixistas no PIB de 2023).

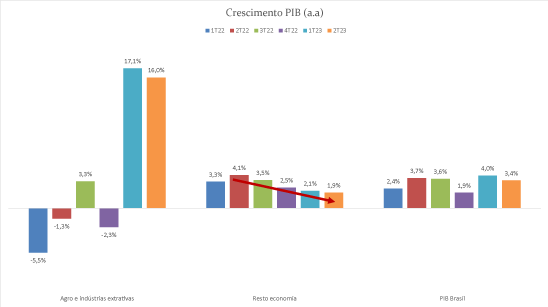

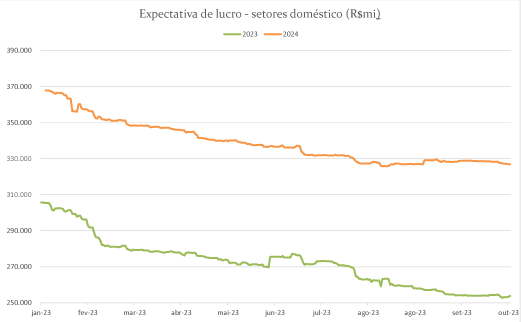

O grão de sal dessa alta na expectativa é que o crescimento segue muito concentrado em setores extrativos, como Agronegócio, Mineração e Petróleo. O forte avanço destes setores, propulsados por uma mega safra e maiores preços internacionais das commodities, tem mascarado a evolução mais tímida no restante da economia doméstica — que tem desacelerado ao longo dos últimos trimestres, ainda que num ritmo menos intenso que o anteriormente esperado (figura 3).

[2] Fonte: Boletim Focus, Constância Investimentos.

[3] Fonte: IBGE, Constância Investimentos.

PIB mais alto e juros mais baixos = lucros mais altos?

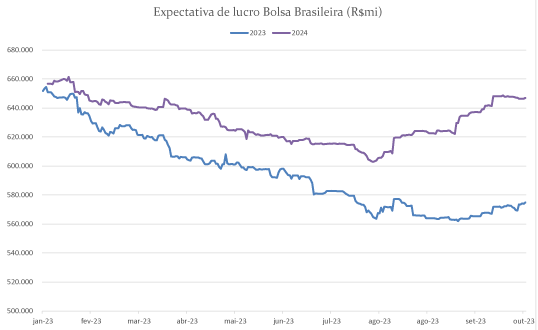

A queda na Bolsa brasileira nos últimos meses se deu a despeito da reversão na tendência de baixa nas expectativas de lucro (figura 4). Desde agosto, as expectativas de lucro seguem em uma crescente, acompanhando a revisão de crescimento do PIB. O momentum operacional de empresas brasileiras parece estar finalmente melhorando, ao mesmo tempo que os preços estão em patamares baixos.

Assim como ocorre com o PIB, a melhora na expectativa de lucros está concentrada em empresas relacionadas a commodities e, em particular, das petrolíferas, beneficiadas pela alta nos preços do petróleo e por uma política de repasse de preços ortodoxa por parte da Petrobrás.

Empresas de setores ligados à economia doméstica não mostraram a mesma recuperação na expectativa de lucro, apesar de terem estancado as revisões baixistas nos últimos meses. As exceções a isso são os setores de Telecomunicações e Utilidades Públicas, que têm mostrado um bom momentum operacional; ao passo que o destaque negativo fica por conta de empresas de varejo — afetadas por riscos tributários e pelo agravamento do cenário competitivo com players internacionais.

O comportamento das ações acompanhou as revisões de lucro em alguma medida, com empresas de commodities performando consideravelmente acima das de Consumo. Temos refletido essas tendências de revisões de lucro também em nossos fundos, aumentando a alocação em empresas ligadas a commodities, Telecomunicações e Energia Elétrica ao longo dos últimos meses, em detrimento das de Consumo e Industriais.

Apesar disso, vemos que a médio e longo prazo as oportunidades mais interessantes da Bolsa estarão em empresas cíclicas domésticas. Essas foram mais penalizadas do que deveriam pelo baixo momentum operacional, estando negociando a níveis consideravelmente abaixo dos observados historicamente, além de figurarem entre as mais beneficiadas por cortes de juros.

À medida que o ciclo de cortes progride — com a possibilidade de avançar mais rápido que o antecipado —, e na ausência de novos choques externos ou ruídos fiscais severos, poderemos aumentar risco nessa área do mercado. Por ora, seguimos atentos.

[4] Fonte: S&P Capital IQ, Constância Investimentos. Inclui todas as empresas listadas com dados disponíveis.

[5] Fonte: S&P Capital IQ, Constância Investimentos. Inclui empresas dos setores de Energia e Materiais Básicos, segundo classificação GICS.

[6] Fonte: S&P Capital IQ, Constância Investimentos. Inclui todas as empresas exceto aquelas dos setores de Energia e Materiais Básicos, segundo classificação GICS.

Constância Fundamento FIA

O fundo registrou uma rentabilidade de –4.68% no último mês, comparada à queda de –2.94% no Índice Bovespa. O cenário global de mercados foi fortemente impactado pelo conflito em Gaza, entre Israel e grupos terroristas, criando uma incerteza geopolítica que afetou negativamente tanto as ações quanto os títulos de crédito (bonds).

Enquanto isso, os preços do ouro e das commodities subiram. No Brasil, a combinação de taxas de juros de longo prazo em alta, maior volatilidade nos mercados e controvérsias em torno da flexibilização da meta de resultado primário contribuiu para um aumento de aversão ao risco e a queda das ações.

Destacaram-se no mês empresas de setores defensivos — como Telecomunicações e Elétrico, e empresas de commodities — incluindo frigoríficos (JBSS3 +11%, BRFS3 +4.7%), petrolíferas (RRRP3 +2.7%, PRIO3 +1.4%, PETR4 +0.3%), e mineradoras (CMIN3 +6.8% e VALE3 +2.1%).

O forte desempenho destas empresas — em particular as de commodities, que têm significativa representatividade no Índice Bovespa — mascarou os retornos de índices mais amplos: o índice de small caps, por exemplo, teve uma queda significativa de –7.4% no período, acumulando um desempenho 5.9% pior que o Ibovespa ao longo do ano.

Na seleção de ações para a carteira, a maioria dos fatores de risco ficou abaixo do índice, com os fatores de baixo risco e valor se destacando como os mais rentáveis no período e ao longo do ano.

Em nosso processo de investimento, buscamos maximizar a alocação em empresas que pontuam bem em características/fatores como qualidade, valor, baixo risco, crescimento e momentum, resultando em uma carteira altamente diversificada, com mais de 100 ações, e uma concentração em uma única ação que raramente ultrapassa 5%.

O efeito da concentração do Ibovespa em poucas empresas, como as do setor de Petróleo e Mineração, que representam aproximadamente 40% do peso total, também ajuda a explicar as diferenças de desempenho.

Confira aqui todas as características, histórico e disclaimers do Constância Fundamento FIA

Constância Absoluto FIM

O fundo presentou retorno de 0.29% em outubro, acumulando uma rentabilidade de 11.99% ao longo de doze meses, comparada aos 13.47% do CDI. A estratégia Long & Short sistemática contribuiu negativamente com –0.27% para a cota no período, com bons retornos principalmente nos fatores de long-short, valor e crescimento, que não compensaram os retornos negativos de momentum e qualidade.

A estratégia de hedge da carteira contribuiu positivamente com +0.15%, com resultados principalmente na posição comprada em ouro. As estratégias de arbitragem e eventos contribuíram com +0.14%, enquanto as de volatilidade tiveram um impacto negativo de –0.12%, devido a posições compradas em volatilidade no setor de commodities.

As taxas, custos e despesas reduziram o desempenho em –0.21%, e a alocação de caixa em títulos públicos contribuiu positivamente com +0.61%.

Confira aqui todas as características, histórico e disclaimers do Constância Absoluto FIM.

Constância Previdenciário

O Fundo entregou uma rentabilidade de -1.49% no mês, devolvendo parte dos ganhos do período recente.

As estratégias Long & Short e Long Only Sistemática baseadas em fatores de risco tiveram contribuição de -1.81%, e Hedge colaborou com 0.52%; a posição em renda fixa com retornos negativos devido à alta dos juros longos contribuiu –0.18% para a cota; taxas e carrego explicam os outros -0.02%.

A alocação de risco entre classes de ativos caiu para 58% bruta e 35% líquida em renda variável, e de 49% do patrimônio em renda fixa. A alocação offshore permanece em 7%.

Confira aqui todas as características, histórico e disclaimers do Constância Previdenciário.

Julio Erse

Diretor de Gestão

Alexandre Lohmann

Economista-Chefe

João Martins

Analista de Investimentos