Relatório de Gestão – Outubro 2021

A inflação foi, globalmente, um tema central do mercado no mês de outubro. Restrições de oferta continuaram a pressionar os preços de petróleo e gás natural, dando grande visibilidade política aos preços da energia.

Diversos bancos centrais ao redor do mundo, incluindo o Federal Reserve nos EUA, indicaram a intenção de adotar políticas monetárias menos acomodativas num futuro próximo.

No Brasil, o mercado foi marcado por aumento na aversão ao risco, com quedas nos preços das ações, alta nas taxas de juros e desvalorização da moeda.

Parte desse movimento parece ter se originado numa erosão da confiança na política fiscal do governo, com o temor de que as discussões sobre o cálculo do teto de gastos abram as portas para um descontrole de gastos no contexto de um ano eleitoral.

Além disso, assustado pela alta da inflação em 2021, o mercado passou a esperar que o Bacen promova um ciclo de aperto monetário bastante intenso até 2022.

Em que pese a relevância dos temas em discussão, nem tudo são más notícias. A situação fiscal do governo vem exibindo várias métricas tranquilizadoras, como resultado nominal equivalente ao patamar pré-pandemia, receitas fiscais surpreendentemente fortes e queda nos patamares de endividamento.

A perspectiva, em nosso cenário base, é de forte desinflação em 2022. Enxergamos um risco relevante de que o ciclo de alta de juros seja mais breve do que o previsto pela média do mercado.

Com isso, o preço dos ativos brasileiros adentrou um território muito atrativo, representando uma ótima relação risco/retorno.

Por conta da própria inflação e da recuperação do nível de atividade econômica, vemos os lucros das empresas em patamares significativamente superiores aos níveis pré-pandemia.

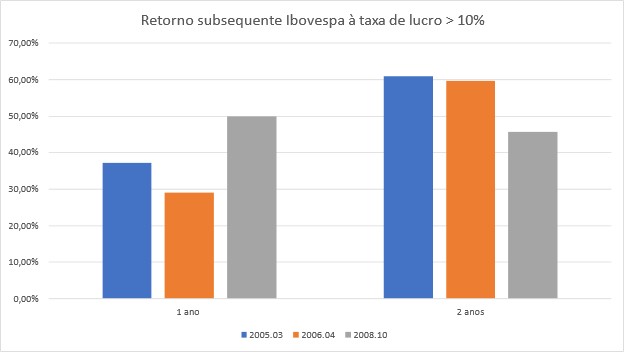

A taxa de lucro (earnings yield) média do mercado[1] superou os 10%, uma marca historicamente muito elevada – registrada somente em três ocasiões nos últimos 20 anos –, indicando que as ações estão em patamares muito baratos, em média.

A taxa de lucro é um ótimo indicador precedente de retornos futuros. Apresentamos, no gráfico a seguir, os retornos subsequentes de um e dois anos após o mercado atingir esse patamar de preços nos três episódios ocorridos nos últimos 20 anos.

Fatores de Risco

Desde o início da pandemia observamos bons retornos dos fatores momentum e crescimento. Paralelamente, registam-se desempenhos ruins dos fatores valor, qualidade e baixo risco – que, entretanto, vêm se recuperando desde então: qualidade, valor e baixo risco tiveram seus piores momentos, respectivamente, em outubro do ano passado, fevereiro e julho deste ano.

Já as ações com características de crescimento atingiram seu ápice em maio passado, entrando em realização a partir de então. Essa tendência se aprofundou neste mês, notadamente com a alta expressiva do fator valor, de mais de 15% exclusivamente no período.

No que tange a interrupção da contribuição do retorno, notamos que o ganho maior veio da ponta vendida do fator valor (as trinta ações de maior exposição vendida caíram, em média, 17,6%, enquanto as trinta maiores posições compradas depreciaram apenas 6,7%).

Entendemos que esse resultado está, em boa parte, relacionado ao desmonte de expectativas exageradas a respeito de empresas ligadas a um suposto “novo normal” pós-pandemia – um risco ao qual aludimos em diversas discussões anteriores.

Nossos dados apontam que as ações de valor ainda apresentam um hiato muito elevado em relação às ações de crescimento. Da mesma forma, ações de qualidade e de baixo risco permanecem extremamente baratas, historicamente, também em relação a ações de crescimento.

A persistência de hiatos de avaliação significativos nesses grupos de papéis indica um ótimo potencial de retorno futuro para as estratégias fatoriais.

Constância Fundamento FIA

O fundo apresentou retorno de – 6.92% e acumula rentabilidade de -8.05% no ano, versus um Ibovespa com retornos de -6.74% e -13.04% respectivamente.

As posições de hedge contribuíram com -0.43%. Nossa preferência, até então, foi por hedge em índices de bolsas internacionais, e os ganhos acumulados nessa posição até setembro perderam todo o valor em outubro a medida em que o S&P fez novas máximas.

A estratégia multifatorial obteve bons retornos, com destaque para o desempenho acima do mercado dos fatores valor e baixo risco; em contrapartida, crescimento depreciou mais.

Os retornos de muitas das empresas com temática de crescimento, de liquidez baixa ou intermediária (e que vieram a mercado no período mais recente com múltiplos elevados justificados por prognósticos demasiadamente otimistas) estão entre os mais negativos, ajustando parcialmente o hiato de avaliação entre crescimento e empresas do fator valor.

Em que pese o crescimento apresentar bons resultados ao longo do tempo, utilizamos esse fator de forma equilibrada na construção de nossas carteiras, sempre em conjunto com outros fatores. Crescimento é o fator mais sujeito a volatilidade e reversões de tendência, além de maior sensibilidade a taxas de juros mais altas.

O período foi marcado por muita volatilidade, e empresas de setores regulados ou ligados à exportação ofereceram alguma proteção.

As principais contribuições positivas vieram de empresas como LAND3 (+25.0%), SMTO (+9.9%), PETR4 (+5.31%), ENBR3 (+6.7%) e JBSS3 (+5.3%).

O setor de Saúde trouxe o pior desempenho, com -0.87%, resultado de quedas como FLRY3 (-14.8%) e ODPV3 (-18.5%), além de varejo (-0.58%), com retornos negativos de ARZZ3 (-10.2%), ALLD3 (-17.3%) e VULC3 (-17.7%).

Confira aqui todas as características, histórico e disclaimers do Constância Fundamento FIA.

Constância Absoluto FIM

O Fundo entregou uma rentabilidade de +1.49% no mês, e já acumula +11.81% em 2021. A estratégia Long Short Sistemática registrou contribuição de +2.44% para a cota, com bons retornos dos fatores baixo risco e valor. As estratégias de eventos foram responsáveis por -0.60%; posições em volatilidade, +0.02%; hedges, -0.13%; e as estratégias de arbitragens -0.17%. Taxas, custos e caixa responderam por -0.01%.

Foram poucas as alterações na carteira durante o período. Na composição do hedge, as estratégias de proteção em Índice Bovespa venceram na metade do mês, antes da queda acentuada, assim como hedge em índices de bolsas internacionais detraíram retorno.

Na estratégia multifatorial, a ponta vendida do fator valor teve importante contribuição, à medida em que o hiato de avaliação entre as empresas compradas e vendidas no fator, que se encontrava em níveis altos, mostram sinais de normalização.

Confira aqui todas as características, histórico e disclaimers do Constância Absoluto FIM.

Constancia Previdenciário

O Fundo entregou uma rentabilidade de -2.34% no mês.

As estratégias Long Short Sistemática e Long Only baseada em fatores de risco, que contribuem com 40% do P.L. comprado e 19% vendido, obtiveram contribuição -2.41%. A alocação offshore foi zerada no período e contribuiu com +0.28%; Renda Fixa, que passou a 52% do P.L., detraiu -1.40%.

Confira aqui todas as características, histórico e disclaimers do Constância Previdenciário FIM.

[1] Equivalente ao lucro dividido pelo preço da ação.

Julio Erse

Diretor de Gestão