Relatório de Gestão – Novembro 2021

Novembro foi um mês de queda no preço das ações e de ativos de risco, de forma mais geral. Essa realização está claramente ligada ao ciclo de aperto monetário promovido pelo Bacen em um ambiente tomado por ansiedades em relação às perspectivas para a inflação, à situação fiscal do governo e ao crescimento esperado em 2022.

A dinâmica de preços em mercados financeiros é sabidamente sujeita a episódios de exagero, sejam de euforia ou de pânico.

O momento atual no mercado acionário é sui generis: parece reunir um conservadorismo brutal em relação à perspectiva da economia brasileira, o que se reflete, de um lado, em preços verdadeiramente convidativos de ações de negócios tradicionais, taxas de juros reais elevadas e um câmbio muito depreciado; de outro, temos a avaliação muito inflada de ações ligadas a narrativas de tecnologia e do “novo normal” pós-pandemia.

É possível distinguir algumas oportunidades muito interessantes nesse ambiente.

Em relação à economia, nem todas as notícias que chegam do front são ruins. Muito pelo contrário.

Nosso acompanhamento inflacionário indica a possibilidade um ambiente de forte desinflação no ano que começa e, portanto, uma taxa de juros em território bastante restritivo.

As taxas pré-fixadas implícitas no mercado futuro refletem a expectativa de um aperto monetário muito mais severo que o justificável no nosso cenário central. Não nos surpreendeu que, nas últimas semanas, as taxas já tenham começado a cair, um processo que pode ter fôlego no curto prazo.

Na parte fiscal, a posição de solvência do governo brasileiro parece muito mais sólida que o refletido no tom de muitos comentários na imprensa especializada. O resultado do orçamento público consolidado mostra neste ano uma situação mais favorável que a de 2019, ano anterior ao da pandemia.

Esse resultado não só surpreende positivamente, como é singular entre as grandes economias do mundo. Nesse sentido, é ilustrativo o gráfico abaixo que compara o déficit fiscal primário do Brasil com de países da OCDE.

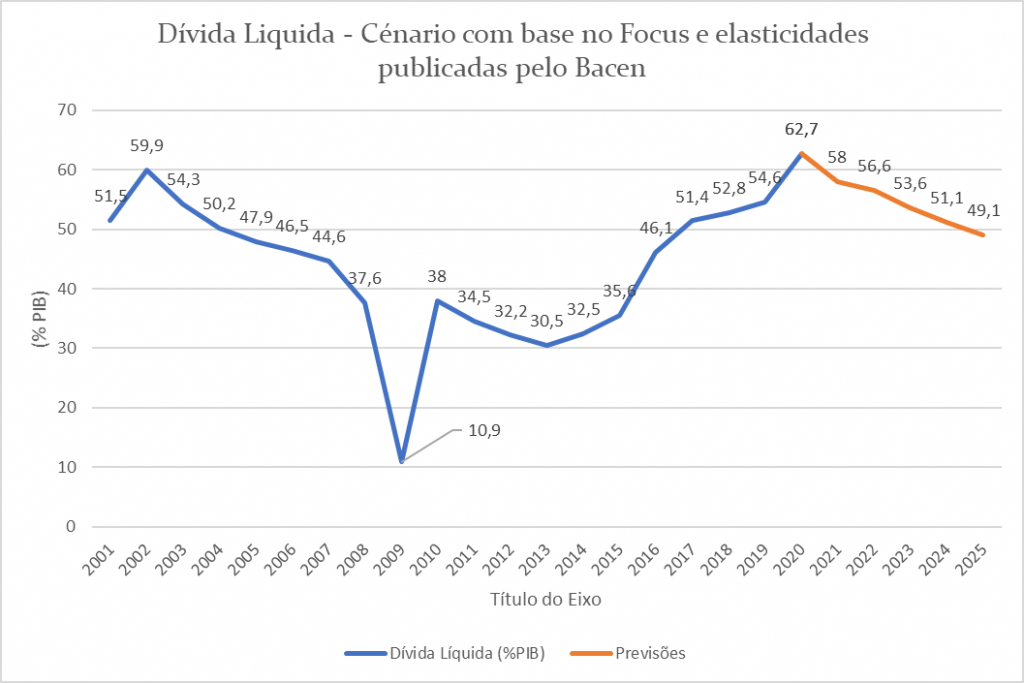

Da mesma forma, a situação da dívida pública brasileira demonstra uma importante perspectiva de redução para os próximos anos (como mostra o gráfico abaixo) – além disso, seu nível absoluto é bastante razoável quando comparado às demais grandes economias.

Cabe aqui uma pequena observação metodológica: preferimos focar na dívida líquida como indicador de solvência, pois a dívida bruta inclui um vasto volume de operações compromissadas que são utilizadas pelo Banco Central para esterilizar suas reservas.

Essa dívida entre o Banco Central e o Tesouro Nacional (dois entes do próprio governo) nada tem a ver com a dinâmica fiscal do país, mas com a gestão das reservas internacionais. Isso constitui uma verdadeira “jabuticaba”, já que os demais bancos centrais do mundo emitem suas próprias notas para esse propósito, que não são contadas na dívida pública.

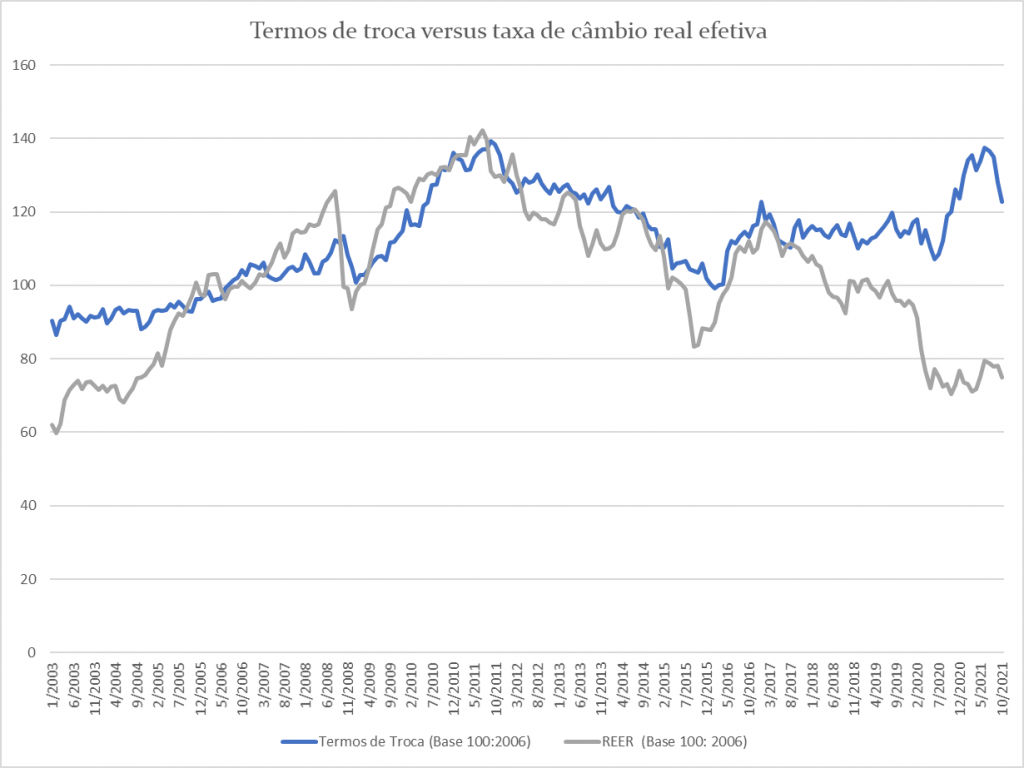

O câmbio, por sua vez, tem caminhado no sentido contrário dos termos de troca e se encontra num patamar historicamente barato em termos reais. Por quanto tempo esse patamar se manterá, frente a resultados comerciais crescentes e taxas de juros reais muito elevadas em comparação ao resto do mundo?

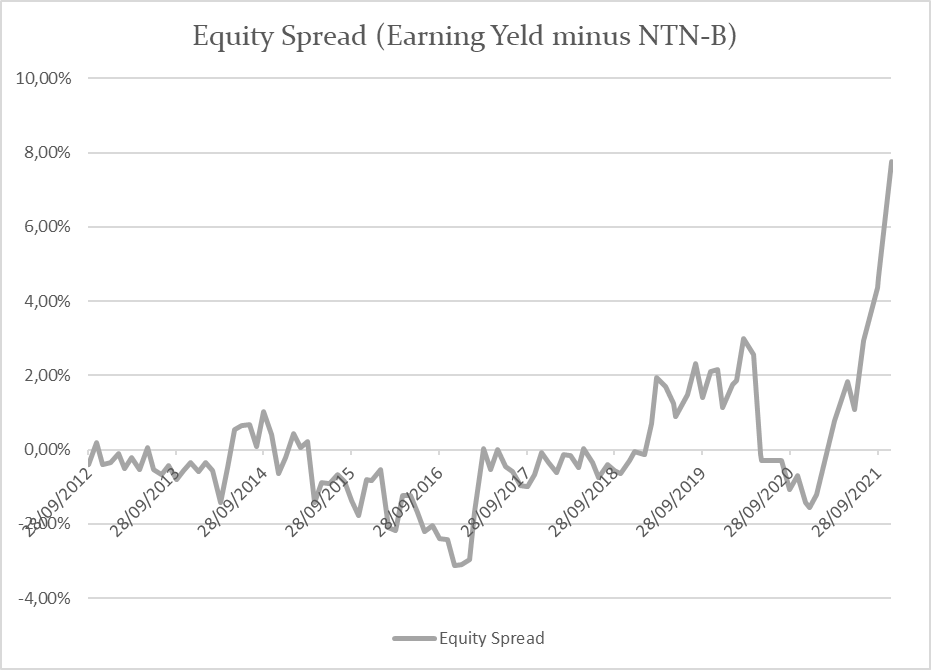

Frente a tudo isso, o preço médio das ações se encontra num dos patamares mais baixos dos últimos 20 anos, auferido pela relação entre lucros e preços, conhecida em inglês como earnings yield.

A característica ímpar do momento de mercado atual fica por conta do descompasso observado entre o preço aviltado das ações de empresas tradicionais – estabelecidas, bem financiadas e pagadoras de dividendos – e os múltiplos exuberantes de ações de empresas com narrativas de crescimento e tecnologia.

Podemos visualizar o fenômeno observando o hiato de valor, que está ainda em patamar acima da média histórica.

Esse hiato representa a proporção da avaliação (price/book) das empresas mais caras em relação às mais baratas. O hiato de qualidade demonstra a avaliação de empresas com negócios rentáveis e estáveis em relação a negócios menos rentáveis e menos estáveis.

Nota-se que raramente as ações de empresas de qualidade estiveram tão baratas em relação às demais.

Distinguimos, portanto, uma oportunidade muito interessante para alocar em ações de empresas tradicionais, rentáveis e bem financiadas, preferindo-as em relação a ações cujos preços já embutem uma forte expectativa de crescimento e melhoria.

Constância Fundamento FIA

O fundo obteve retorno de – 0.47% e acumula rentabilidade de -8.47% no ano, versus um Ibovespa com retornos de -1.53% e -14.37% respectivamente.

As posições de hedge contribuíram com +0.13%, principalmente devido ao hedge em índices de bolsas internacionais, que caíram no período.

No lado doméstico enxergamos a avaliação de empresas com pesos altos no Índice Bovespa, como Petrobras e Vale, exageradamente descontadas frente ao excelente momento de seus mercados, e adicionamos opções que ganham convexidade com altas expressivas desses ativos.

Os excelentes retornos do fator valor foram puxados por uma alocação no setor Elétrico e em empresas de commodities; baixo risco e crescimento, que também contribuíram com retornos acima do benchmark, foram os destaques do período.

Novamente, os retornos de muitas das empresas com temática de crescimento, de liquidez baixa ou intermediária, principalmente ligadas ao setor de Mídia, Tecnologia e Varejo Eletrônico, estão entre os mais negativos.

Mais uma vez, o período foi marcado por muita volatilidade. As principais contribuições positivas vieram de uma posição em TIMS3 (+23%), após notícias de uma oferta de compra do controle da empresa na Itália. Outras contribuições positivas vieram de setores regulados como ENBR3 (+9.0%), NEOE3 (+12.1%), CCRO3 (+7.7%), além de exportadores – SUZB3 (+11.3%) e BBAS3 (+13.3%).

As ações da CESP6 (-6.8%) e PARD3 (-12%) foram os piores desempenhos individuais da carteira, e o setor de Alimentos teve o pior retorno setorial.

Confira aqui todas as características, histórico e disclaimers do Constância Fundamento FIA.

Constância Absoluto FIM

O Fundo entregou uma rentabilidade de +1.27% no mês, e já acumula +13.23% em 2021.

A estratégia Long Short Sistemática registrou contribuição de +0.82% para a cota, com bons retornos dos fatores valor, principalmente na ponta vendida, que tinha como principal exposição short no setor de Consumo, com MGLU3 (-27.8%), NTCO3 (-31.3%) e LJQQ3 (-13%).

As estratégias de eventos foram responsáveis por +0.52%; posições em volatilidade, -0.09%; hedges, -0.06%. As estratégias de arbitragens trouxeram +0.07%. Taxas, custos e caixa responderam por -0.45%.

Com a maior volatilidade do período, adicionamos posições em arbitragens e eventos. Na composição do hedge, seguimos com posições compradas em ouro.

Confira aqui todas as características, histórico e disclaimers do Constância Absoluto FIM.

Constancia Previdenciário

O Fundo entregou uma rentabilidade de 2.79% no mês.

As estratégias Long Short Sistemática e Long Only baseada em fatores de risco, que contribuem com 37% do PL comprado e 16% do vendido, trouxeram +0.69%. A alocação off shore segue zerada; Renda Fixa, que passou a 51% do P.L., acrescentou +1.71%. Taxas e carrego explicam os outros +0.40%

Confira aqui todas as características, histórico e disclaimers do Constância Previdenciário FIM.

Julio Erse

Diretor de Gestão