Relatório de Gestão: Março de 2021

A ciclicalidade de retornos dos fatores de risco parece ter se alterado a partir de novembro de 2020, com uma clara rotação entre as empresas e setores que lideram a valorização dos ativos, notavelmente no segmento ligado às commodities.

Neste primeiro trimestre, constatamos bons retornos dentre os fatores de risco que empregamos para construir a carteira dos fundos. A tendência também foi boa para os fatores quando avaliados de forma long & short para neutralizar a direcionalidade do mercado – Valor, Crescimento e Momentum tiveram bons retornos; apenas Baixo Risco apresentou retorno zerado.

Destacamos o bom desempenho, também, do fator Qualidade – sobre o qual escrevemos a respeito em nossa carta do mês dezembro. Naquela edição, comentamos a constatação de uma dispersão elevada de avaliação entre as ações do fator de Qualidade e as de fora desse grupo, o que historicamente pode ser uma oportunidade para bons retornos nesse espaço. O spread de avaliação nesse conjunto ainda está abaixo de uma média histórica, indicando que há espaço para valorização maiores.

O fator Qualidade é um dos mais bem aceitos pelo mercado financeiro e mais comprovados por pesquisas acadêmica. A existência de um grande número de ETFs em mercados desenvolvidos que buscam capturar os retornos desse fator confirma sua popularidade.

Qualidade é, talvez, o fator sobre o qual exista menor consenso sobre como defini-lo.

Enquanto Valor, normalmente, é definido pela avaliação de uma empresa no mercado em relação a algo (lucros, ativos, geração de caixa, estrutura de capital, valor contábil), as categorias de atribuições das empresas de Qualidade são diversas, usualmente passando por uma coleção de métricas variadas, o que resulta em construções bastante diversas.

A multiplicidade de sinais utilizados inclui, dentre outros, indicadores de estrutura de capital, estabilidade de lucros, crescimento de lucratividade, retornos, qualidade contábil, investimentos, payout, alavancagem, etc.

Para cada categoria mencionada, há inúmeras métricas que podem ser utilizadas. Por isso, ao desenhar e construir fatores, é importante ser cuidadoso e testar a robustez e consistência da informação de forma a evitar armadilhas, como integrar informações redundantes e vieses de seleção. A intuição econômica e o comportamento de investidores, que ajudam a explicar o retorno, também devem ser levado em conta.

Constância Fundamento FIA

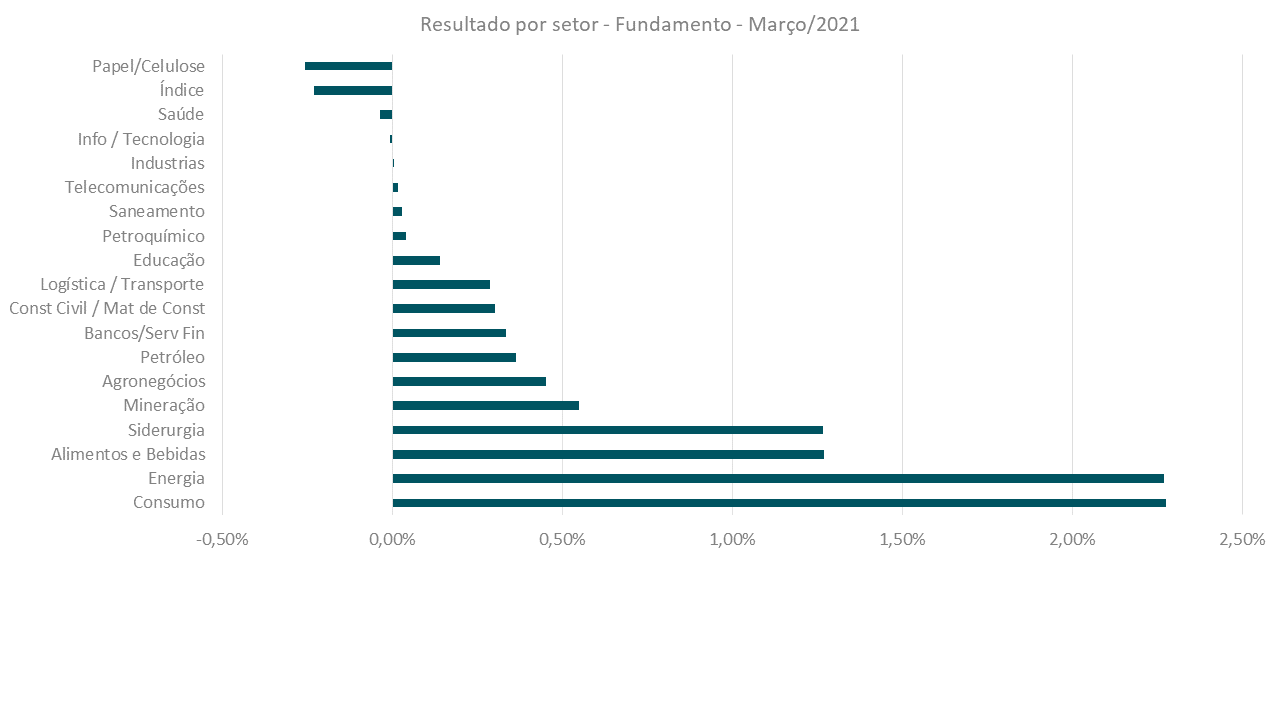

O fundo apresentou uma rentabilidade de +8.97%, no mês, comparada a uma variação de +6.00% do Ibovespa. O impacto líquido das operações de proteção da carteira foi de +0.08%.

As principais contribuições positivas vieram de ações ligadas ao setor de Consumo, como CRFB3 (+20.41%), que anunciou a compra do Grupo BIG, com sinergias significantes para sua operação; CVCB3 (+21.4%); IGTA3 (+19%); e SMLS3 (+20.7%).

O setor de Energia Elétrica foi o que mais concentrou ações subindo: TAEE11 (+29%), TRPL4 (+10.4%) e EQTL3 (+13.9%). Papel e Celulose foi o principal detrator de retorno no período.

Confira aqui todas as características, histórico e disclaimers do Constância Fundamento FIA.

Constância Absoluto FIM

O fundo entregou uma rentabilidade de +3.52% no mês.

A estratégia Long & Short Sistemática colaborou com +3,0%, provenientes de bons retornos de todos os fatores, exceto Baixo Risco.

As operações em curva de juros tiveram contribuição negativa (-0.30%); já arbitragens (+0,42%), eventos (+0.56%) e volatilidade (+0.62%) trouxeram retorno positivo. Custos e despesas impactaram -0.99%.

Confira aqui todas as características, histórico e disclaimers do Constância Absoluto FIM.

Constância Brasil FIA

O Constância Brasil FIA apresentou rentabilidade de 7,57% – superior ao Ibovespa, que registrou +6.00% em março.

A pandemia continuou se agravando no país ao longo do mês. No entanto, a melhora do cenário internacional, principalmente com a aceleração da vacinação nos EUA, deu vigor aos mercados mundiais.

Além disso, o Copom surpreendeu a maioria do mercado com alta de 0,75% na taxa básica de juros (Selic), mostrando preocupação adicional com a inflação e o repasse de preços de insumos para o mercado interno. Ainda assim, o dólar não arrefeceu e teve alta de 3% (PTAX), fechando o mês perto dos R$ 5,70.

Continuamos com posições relevantes em empresas que tenham receitas vinculadas ao dólar e que se beneficiam do cenário atual.

No entanto, devido às altas recentes, estamos atentos à diminuição dessas posições, o que pode acontecer caso o cenário interno mude e haja uma melhora gradativa da economia a partir do aumento significativo da parcela da população vacinada e da diminuição de óbitos e contaminações, resultante dos feriados adiantados no fim de março e começo de abril, especialmente em São Paulo.

Finalizamos o mês com 79 ações e 99% do patrimônio do Fundo investidos.

Confira aqui todas as características, histórico e disclaimers do Constância Brasil FIA.

Julio Erse

Diretor de Gestão