Relatório de Gestão – Março 2023

Cenário

No dia 30 de março, o ministro da Fazenda Fernando Haddad apresentou as diretrizes do aguardado Novo Arcabouço Fiscal.

Desde a aprovação da PEC de Transição, o clima no mercado tem sido de grande ansiedade devido à expectativa de como seria o projeto — tido como fundamental para dar visibilidade à dívida pública do país.

Nesta carta, vamos discorrer sobre nossas impressões iniciais em relação ao que foi apresentado e como enxergamos a reação primária do mercado, além de especulações do que podemos esperar adiante.

O bom

O Novo Arcabouço fiscal deve contar com dois instrumentos principais para garantir uma trajetória positiva de resultados primários:

- Atualização da regra de gastos, que substituirá o antigo teto.

- Metas de superávit fiscal ambiciosas.

A nova regra estabelece que os gastos totais do governo deverão crescer a uma taxa equivalente ao IPCA mais 70% ou 50% do crescimento real da arrecadação do ano anterior, respeitado o limite mínimo de 0.6% de crescimento efetivo, e máximo de 2.5%.

Ao estabelecer que as despesas crescerão a um ritmo menor que a arrecadação, o arcabouço garantiria (aritmeticamente) resultados primários crescentes com o decorrer do tempo. Um aspecto importante para uma boa regra fiscal.

É positivo que as despesas cresçam em linha com a arrecadação passada, e não com a projetada (que por natureza seria incerta e pouco crível).

O ministro também apresentou um conjunto de metas de resultado primário, que passam a ser acompanhadas de um intervalo de confiança de mais ou menos 0.25% do Produto Interno Bruto (PIB).

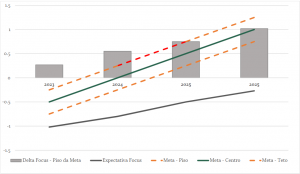

Pelo piso das metas fiscais, teríamos superávits primários já em 2025. Vemos na figura abaixo que os números apresentados implicariam uma melhora relevante em relação às expectativas contidas na pesquisa Focus do Banco Central. Ao nosso ver, o nível de ambição demonstra um compromisso do Governo Federal com a sustentabilidade fiscal do país.

O mau

Ainda que a regra estipule um limite para os gastos, ela também garante o crescimento real deles e que qualquer aumento efetivo da receita irá gerar um acréscimo nas despesas de pelo menos +0.5x. Entendemos que estes pontos inviabilizam ajustes fiscais mais agudos.

O gatilho previsto em caso de descumprimento da banda inferior da meta fiscal – de que o crescimento real da despesa passe a ser 50% e não 70% da arrecadação passada – também é limitado e bem mais fraco que a série de gatilhos que o teto de gastos continha. A falta de penalidades adicionais no caso de descumprimentos consecutivos do piso estipulado preocupa, pois, assim, será difícil o governo retomar o atingimento da meta após um ano em que ele fique abaixo do piso (o que pode ocorrer já em 2023).

Por fim, os limites de crescimento efetivo da despesa nos parecem assimétricos. Supondo uma relação de 1x1 entre o aumento do PIB e a arrecadação, o Produto Interno Bruto teria que crescer cerca de 3.6% em termos reais para atingir o teto máximo da regra — valor muito acima do crescimento observado e potencial do Brasil. Por outro lado, se o país ficasse abaixo de 1%, já veríamos o limite mínimo em ação e, se crescesse abaixo de 0.6%, teríamos aumento dos gastos como proporção do PIB.

O feio

As primeiras simulações e análises feitas por economistas têm questionado a compatibilidade entre as metas de resultado primário e a regra de gastos estipulada, levando em conta as considerações acima (e outras que não abordaremos).

Se, na quinta-feira após a apresentação, a reação do mercado foi positiva (bolsa para cima, juros futuros e dólar para baixo), na sexta-feira vimos uma reversão forte dessa alta, em especial na bolsa.

Como conciliar metas fiscais ambiciosas com uma regra de gastos pouco restritiva e intrinsecamente expansionista? A resposta a que o mercado chegou na sexta-feira foi dada pelo próprio ministro: aumentar a arrecadação de impostos entre R$ 100 bilhões e R$ 150 bilhões (~1-1.5% do PIB).

Essa ação ajuda no alcance dos objetivos e na redução da dívida pública, mas tem efeitos perversos sobre a economia real. Isso explica, em parte, o comportamento muito mais benigno nos preços de juros e câmbio em relação à bolsa no dia 31.

Os impostos mais especulados até o momento seriam a taxação de JSCP (Juros Sobre Capital Próprio) e dividendos e o fim da subvenção de Imposto de Renda para benefícios fiscais do ICMS (melhorias fiscais de ICMS passariam a ser incluídas na base tributável de IR/CSLL). Setores expostos a esses benefícios, como Varejo (subvenção de IR) ou Telecom (JSCP), sofrerão mais.

Cenário à frente

Metas servem para ancorar expectativas, criar um ambiente propício para investimento e, em última instância, o crescimento do país. No entanto, elas não trabalham sozinhas e requerem um arcabouço institucional sólido, que traga incentivos que direcionem ao seu cumprimento.

O conjunto de incentivos apresentados para o novo arcabouço ainda nos parece pouco maduro, com gatilhos insuficientes no caso de descumprimento e claros incentivos para a solução do problema fiscal via aumento de impostos.

A atenção irá agora para a apresentação do texto na Câmara. Espera-se que, durante o processo de aprovação, a regra passe por melhorias. No entanto, o mercado não demonstra estar disposto a pagar muito pelo cumprimento das metas antes que se tornem mais claros o caminho para aprovação e as fontes de aumento de receita.

Outro elemento chave que falta para compreender a agenda de reforma fiscal são as reorganizações tributárias sobre bens, serviços e renda. Espera-se que essas mudanças sejam apresentadas no primeiro e segundo semestres, respectivamente, até quando devem permanecer como foco de atenção e especulação.

A política monetária tem permeado toda essa discussão. Ficou claro que um dos objetivos do Governo com sua apresentação era fornecer mais subsídios para o Banco Central poder reduzir a taxa básica de juros. Parece difícil o BC concordar com isso enquanto não ficar claro quais serão as fontes de financiamento que garantirão o cumprimento da meta fiscal – e, também, enquanto o BC não conseguir convencer mercado e economistas de que será capaz de cumprir sua própria meta de inflação.

O país agora convive com duas metas ambiciosas, pouco críveis e dependentes em vários sentidos. O fato de apenas uma delas não ser crível dificulta que a outra também o seja, o que tem alimentado incertezas e mantido a avaliação dos ativos de risco nos níveis mais baixos das últimas décadas. Do ponto de vista de gestão de riscos, mantemos posições ligeiramente menores e com compra de hedgesaté que as incertezas que cercam esses assuntos sejam esclarecidas.

Fundamento FIA

No mês, o fundo apresentou rentabilidade moderadamente superior a do Índice Bovespa, com variação de -2.82% contra -2.91%, respectivamente. As estratégias de hedge adotadas obtiveram retorno de -0.45%, em virtude da alta dos índices internacionais.

O setor Elétrico, que é a maior alocação setorial do fundo, contribuiu significativamente para a rentabilidade, com aumento de 0.52%, seguido pelo de Transportes, que registrou alta de 0.28%. Em contrapartida, o setor Financeiro, que corresponde à segunda maior alocação do fundo, sofreu queda no período, em razão dos efeitos negativos do mercado de crédito. Além disso, o de Petróleo também foi impactado pela discussão da política de preços e investimentos, gerando insegurança.

No que diz respeito aos maiores detratores de retorno no mês, destacam-se PSSA3 (-12.8%), RECV3 (-28.3%) e RRRP3 (-19.0%). As maiores contribuições individuais foram CSMG3 (+17.0%) e RADL3 (+7.8%).

Com relação aos fatores de risco utilizados na construção da carteira, o período acompanhou a tendência recente, com valor e crescimento apresentando os piores retornos, embora ainda melhores que os do Índice. Por outro lado, os fatores momentum e baixo risco mantiveram bons retornos apesar da queda do mercado.

De fato, a correlação entre os fatores baixo risco e momentum está elevada, o que indica uma boa presença de ações de baixo risco entre aquelas com preços em alta. Em outras palavras, sugere-se uma preferência do mercado por esses tipos de ações (gráfico a seguir):

Seguimos com posições de proteção para queda de preço do Índice Bovespa e indicadores internacionais através de estruturas de opções.

Confira aqui todas as características, histórico e disclaimers do Constância Fundamento FIA.

Fonte: Constância Investimentos

Constância Absoluto FIM

O Fundo entregou uma rentabilidade de 0.55% no período. Nossas estratégias de hedge contribuíram com um retorno de +0.31%, com posições compradas em volatilidade de ações e em ouro.

No entanto, a estratégia Long & Short sistemática teve uma contribuição de -0.27% devido aos retornos negativos de crescimento (-2.46%) e valor (-1.65%), que anularam o desempenho dos fatores baixo risco e momentum.

Apesar da turbulência no curto prazo, devido a assuntos macroeconômicos e eventos específicos no mercado de crédito, acreditamos que as oportunidades para quem observa ciclos mais longos estão muito atrativas.

As estratégias de arbitragens obtiveram contribuição de -0.07%, e a de eventos respondeu por +0.18%, enquanto as estratégias de opções e volatilidade trouxeram +0.11%. Taxas, custos e caixa responderam por -0.22% e, por fim, alocação em títulos públicos por +0.54%.

Confira aqui todas as características, histórico e disclaimers do Constância Absoluto FIM.

Constância Previdenciário FIM

O Fundo Constância Previdenciário apresentou uma rentabilidade de +1.49% no mês, com destaque para as posições em títulos públicos, que contribuíram com 1.88%.

As estratégias Long & Short e Long Only Sistemática baseadas em fatores de risco tiveram uma pequena contribuição de -0.19%.

As alocações de risco entre classes de ativos foram de 63% bruta e 35% líquida em renda variável e de 67% do patrimônio em renda fixa.

Voltamos a alocar em posições compradas em ouro.

Confira aqui todas as características, histórico e disclaimers do Constância Previdenciário.

Julio Erse

Diretor de Gestão

Alexandre Lohmann

Estrategista-chefe

João Martins

Analista de Investimentos