Relatório de Gestão – Junho de 2020

Em um mercado em que investidores freneticamente mudam o portfólio em busca de proteção, ou tentam prever qual empresa se beneficia do ‘novo normal’ no mundo pós-Covid, e/ou das medidas fiscais e monetárias dos bancos centrais, o processo de formação de preços dos ativos é influenciado por fluxos e impactado por riscos difíceis de serem avaliados.

Nos últimos meses, vimos dispersão de avaliação no mercado. Por exemplo, o Fator Baixo Risco em uma carteira long-short, composto por ações de baixa volatilidade e beta, teve retornos negativos no semestre (-15,80%). De forma geral, é esperado que, em regimes de aversão ao risco, esse fator obtenha bons retornos.

Ao pesquisar, projetar e implementar estratégias sistemáticas ou discricionárias em investimento fatorial, sempre consideramos eventos de curto prazo como excepcionais e imprevisíveis.

Uma estratégia para capturar o retorno de um fator de risco qualquer foi a de valor relativo, em que compramos ações de valuation mais atrativo (Valor) ou as de menor variabilidade de preço (Baixo Risco) deixando de fora da carteira ações mais caras e de alta volatilidade.

A dispersão gerada pela crise da Covid-19 é uma oportunidade para que, através das estratégias de fatores, possamos aproveitar dessa dispersão para desenhar um processo que avalie de forma repetitiva as oportunidades relativas.

Nossa estratégia multifatorial busca direcionar as carteiras para as empresas mais baratas (Valor), rentáveis e mais bem gerenciadas (Qualidade), com o menor risco (Baixa Volatilidade) e que apresentam tendência mais forte (Momentum), seguindo um processo de investimento definido ao qual continuamos fiéis.

Constância Fundamento FIA

O fundo apresentou uma rentabilidade de +7,00%, no mês, comparada a uma variação de +8,76% do Ibovespa no mesmo período. O impacto líquido das operações de proteção da carteira foi +0,02%.

Na atribuição dos retornos, observamos que na recuperação de preços do mercado, desde as mínimas em Março, os fatores Baixo e Risco e Momentum foram os fatores que menos contribuíram, valor foi o fator que subiu no semestre.

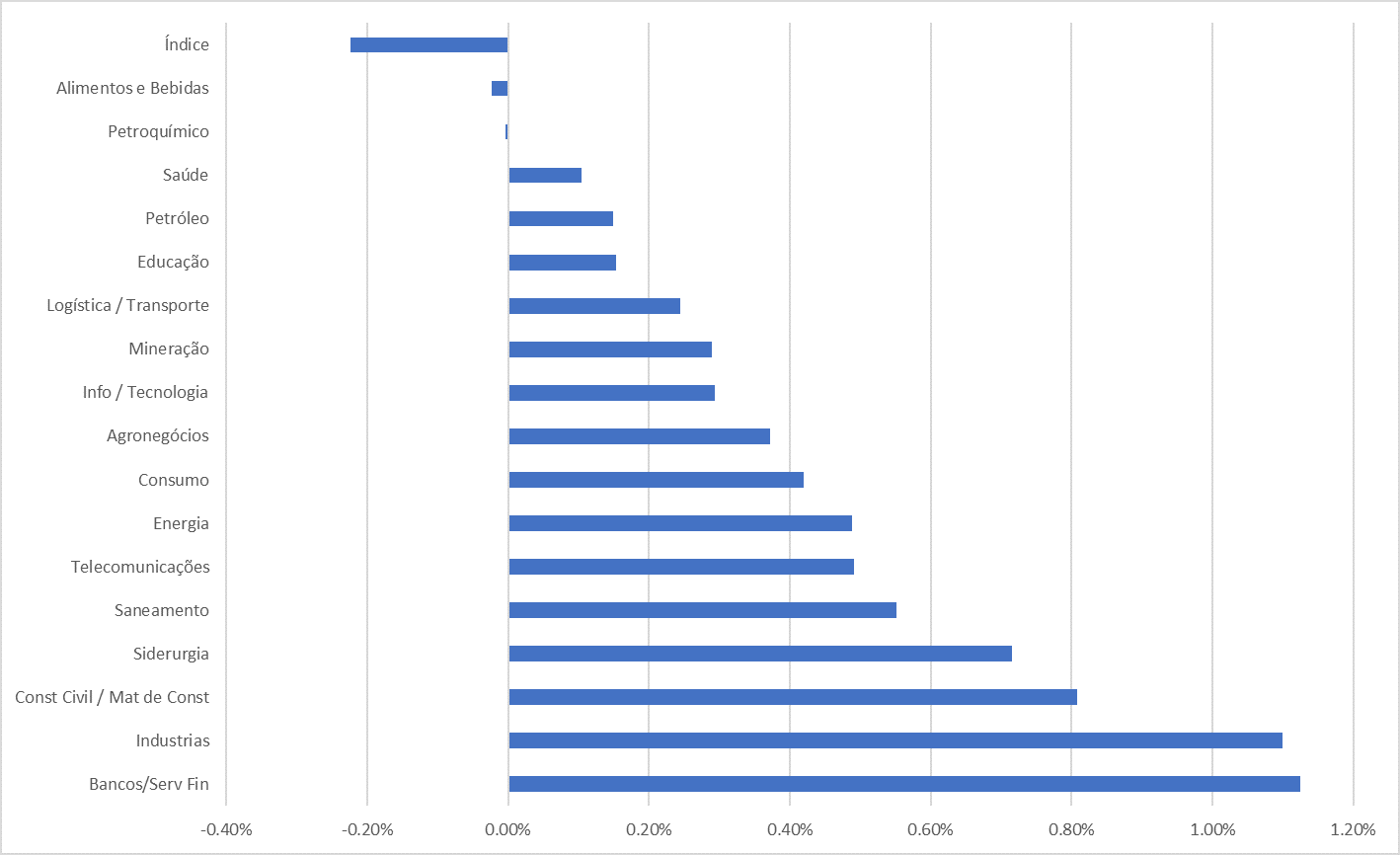

A maior contribuição veio do setor financeiro, que responde por 9% da carteira e Bens industriais.

Entre as ações, as maiores contribuições individuais, os maiores ganhos foram as posições em B3 (+20,9%), WEG (+21,08%) e Sanepar (+14,71%).

Confira todas as características, histórico e disclaimers do Constância Fundamento FIA aqui.

Constância Absoluto FIM

O fundo terminou o mês com rentabilidade de -1,40%. No mês, a maioria das estratégias de arbitragens contribuíram com +0,85%, com ganhos em estratégias de eventos e valor relativo.

As posições em moedas tiveram ganhos de 0,35% e o Long Short sistemático contribuiu com -1,40%. O restante foi atribuído a caixa e custos do fundo.

Confira todas as características, histórico e disclaimers do Constância Absoluto FIM aqui.

Constância Brasil FIA

O Constância Brasil FIA apresentou rentabilidade positiva de 8,63% ficando abaixo do Ibovespa, que se valorizou 8,76% em Junho.

Seguindo em mais um mês de recuperação de preços no exterior e com a taxa básica de juros a 2,25%, começamos a observar alguns papéis recuperando os níveis de preços pré- pandemia.

A tensão política parece ter diminuído com a saída do Ministro da Educação e pela busca por alguém indicado pelas alas governantes, mas que não seja do núcleo duro do Presidente.

Apesar disso, alguns resquícios de atrito pairam sobre os outros poderes e continuamos sem o Ministro da Saúde.

De todo modo, o mercado tem buscado diferenciar as empresas, as ganhadoras nesse cenário. O que tem chamado a atenção é a volatilidade do dólar, que terminou o mês de maio a R$ 5,34, foi até R$ 4,82 e fechou Junho a R$ 5,46.

Apesar disso e diante dos novos números da economia, o mercado projeta mais um corte na Selic para 2% ao ano. No mês de Junho, o destaque foi o setor de Construção Civil, que tem pouca representatividade atualmente no Ibovespa.

No mês passado, comunicamos que tínhamos aumentado a carteira discricionária a porção no setor, devido ao cenário da taxa de juros extremamente baixo. Com os Juros Reais atuais a zero ou negativos, investir em imóveis começa a ser interessante e uma alternativa ao CDI e Renda Fixa.

Os destaques na carteira discricionária no mês ficaram com Direcional (DIRR3), Even (EVEN3), JHSF (JHSF3) e Trisul (TRIS3) com retornos de 64,3%, 56,7%, 48,5% e 48,2%.

Por outro lado, o setor de proteínas perdeu momentum e foi o destaque negativo tanto na carteira discricionária, quanto na sistemática. BRF (BRFS3), JBS (JBSS3), Marfrig (MRFG3) e Minerva (BEEF3) tiveram desempenhos negativos de 8,1%, 3,7%, 3,2% e 1,8%.

Ainda temos exposição no setor, mas diminuímos a alocação e vamos aguardar os resultados do Trimestre. Fechamos o mês com 99% do patrimônio alocados no fundo em 82 ações.

Confira todas as características, histórico e disclaimers do Constância Brasil FIA aqui.

Julio Erse

Diretor de Gestão