Relatório de Gestão – Janeiro 2023

Cenário

O início de 2023 trouxe algum alento no sistema financeiro do ponto de vista internacional.

Nos Estados Unidos, a sequência de reportes de inflação moderada, junto a dados de atividade mais resilientes do que o esperado, trouxe otimismo. O chamado soft-landing da economia, uma acomodação da inflação sem muito dano ao crescimento, parece mais provável do que há alguns meses, dando maior conforto para o Federal Reserve (Fed) seguir um ritmo comedido de aumentos de juros.

Na Europa, o “inverno quente” reduziu a necessidade por gás para aquecimento e afastou os temores de escassez do combustível. O preço do gás natural apresentou uma queda relevante no mês, trazendo alívio ao bolso dos consumidores europeus. Assim como nos EUA, dados de inflação deram indícios de alguma estabilidade e a atividade econômica tem se revelado mais resistente que o previsto.

Na China, a dinâmica de reabertura pós-Covid Zero tem levado a maior otimismo em relação ao prospecto da economia em 2023. O ano novo chinês teve ampla movimentação de pessoas por todo o país, sinalizando um grande nível de demanda reprimida – e parece ter corrido bem, sem que haja nota de um surto mais grave da doença ou passos atrás na reabertura. A perspectiva melhor para economia chinesa tem repercutido positivamente nos preços de commodities, especialmente as metálicas.

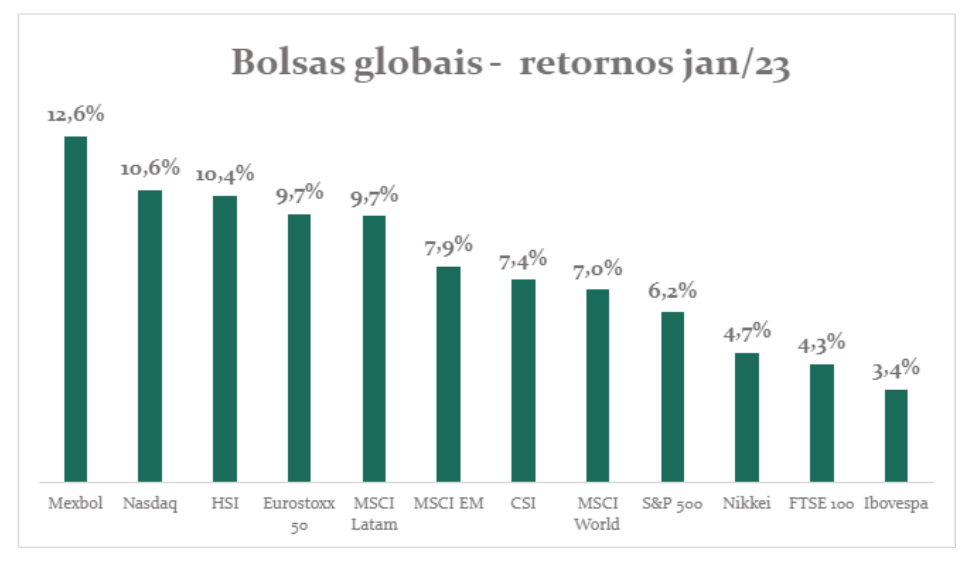

O Brasil não deixou de surfar nessa melhora no ambiente global e, em janeiro, o Ibovespa apresentou alta de +3.37%. No entanto, essa evolução foi comparativamente tímida e, em grande parte, contida por questões próprias do país.

O ruído político em relação à política econômica do novo governo segue muito elevado. O pacote de medidas anunciadas para aumentar as receitas é insuficiente para manter o déficit controlado, ainda que seja uma boa sinalização. O mercado segue em compasso de espera pelo novo arcabouço fiscal, que deve ser proposto até abril, e será fundamental para mostrar o compromisso do governo com a sustentabilidade da dívida.

Além da ansiedade em relação à política fiscal (que não é nova), a política monetária voltou a ser um destaque. Sugestões de membros do novo governo, e do próprio presidente, para rever a meta de inflação – além de críticas abertas quanto ao nível de juros e independência do Banco Central –, geram maior incerteza no mercado e contribuem para desancorar expectativas de inflação. O cenário em que a Selic se mantém constante, em 13.75% ao longo de todo 2023, ganhou força e a ponta longa da curva de juros aumentou ligeiramente em janeiro. Como escrevemos em nossa última carta, o nível de juros precificado é bastante alto e pressiona o mercado de ações.

Por fim, a fraude contábil na Americanas foi outro marco de janeiro. O evento teve repercussões para além da derrocada do próprio papel. Magazine Luiza teve alta de 60% no mês, impulsionada pela fragilidade de uma de suas principais concorrentes. Outros papéis foram afetados negativamente – em particular os bancos credores da ação e outras empresas controladas pela 3G, como a Ambev. O acontecimento tem efeitos negativos também no setor financeiro, e impactou as ações do segmento no final do mês.

Olhando para frente, entendemos que os ventos que sopram para o Brasil melhoraram. Tipicamente, mercados emergentes se beneficiam de períodos de afrouxamento monetário no Fed, momento que parece menos distante dado o cenário descrito acima. A reabertura da China também é um catalisador relevante para o Brasil, um dos principais exportadores de commodities do mundo.

Seguimos com a visão de que o mercado brasileiro está excessivamente descontado – nas diversas classes de ativos, não só em ações. A barra está bastante baixa, mas o rally que esperamos ainda depende de uma acomodação do noticiário político e de o novo governo estabelecer credibilidade na política econômica.

Para surfar nesse cenário, temos buscado nos posicionar numa intersecção de I) ações na ponta vendida do fator valor, por enxergar que os papéis mais valorizados da bolsa nunca estiveram tão baratos – desde que possuam exposição positiva a fatores como II) alta qualidade e baixo risco, conjunto mais associado à defensividade e que, historicamente, obtém bons retornos durante recessões, incluindo a ocorrida entre os anos de 2014 e 2016.

Com essas posições, buscamos capturar as oportunidades de grande retorno e, ao mesmo tempo, nos protegemos dos riscos macro presentes. Em janeiro, os fatores qualidade e baixo risco performaram bem, enquanto o fator valor apresentou retornos um pouco menores que o mercado – vindicando por hora nossa tese e gerando bons resultados nessa alocação.

[1]Fonte: Bloomberg.

Constância Fundamento FIA

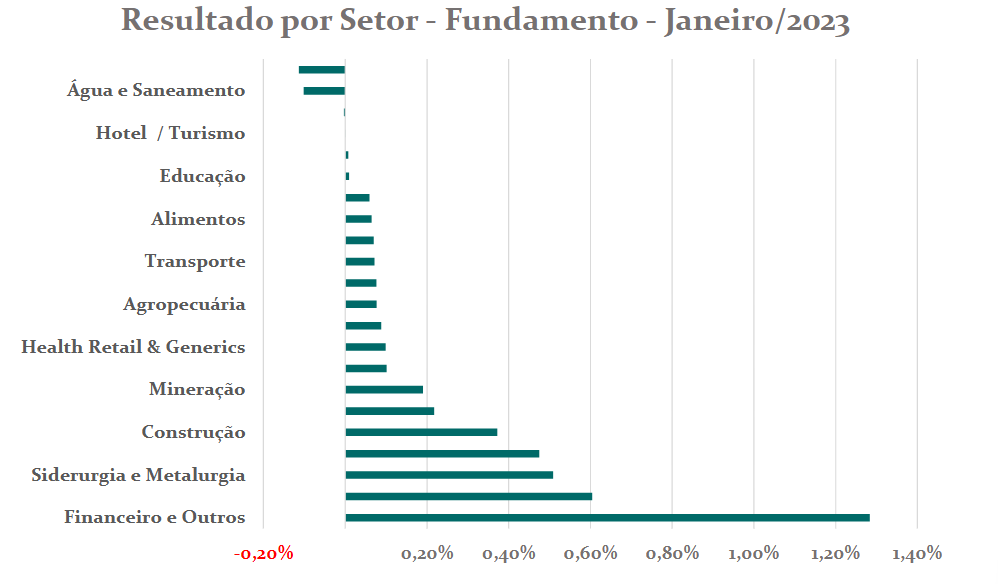

O Fundo entregou uma rentabilidade de +3.83% no mês, comparado ao Índice Bovespa que subiu 3.37%. As estratégias de Hedge contribuíram com -0.11% de retorno, com posições compradas em volatilidade.

Os bons retornos dos mercados globais em janeiro foram embasados nas notícias de reabertura da economia chinesa, após anos de restrições de mobilidade devido à pandemia, além dos dados que mostram que a inflação global está em trajetória de queda. O pano de fundo de melhora também surtiu efeitos no Brasil: a melhora nos preços das commodities e o dólar mais fraco frente à maioria das moedas foi positivo para os fluxos de investimento externo, elevando os preço das ações e fortalecendo o real.

Os fatores de risco empregados na costrução da carteira apresentaram retornos superiores ao índice, com destaque para os fatores valor e qualidade, com altas superiores a 5%.

Ao longo do mês, subimos a exposição em empresas dos setores financeiro e ligados à commodities, como Mineração e Petróleo, diminuímos exposição nos setores de Energia Elétrica e Siderúrgicas.

As principais contribuições positivas para a carteira vieram do setor Financeiro e de Commodities em geral: BBSE3 (+12.0%), BBAS3 (+17.0%), PSSA3 (+11.8%), além de RRRP3 (+18.7%), PRIO3 (+13.1%) e GOAU4 (+11.7%). Os piores resultados individuais da carteira vieram de BPAC11 (-9.0%), ABEV3 (-5.9%) e ENGI11 (-4.4%).

[2]Fonte: Constância Investimentos.

Confira aqui todas as características, histórico e disclaimers do Constância Fundamento FIA

Constância Absoluto FIM

O Fundo entregou uma rentabilidade de +1.45% no mês, acumulando 128.98% do CDI, seu benchmark. As estratégias de hedge contribuíram com -0.14% de retorno devido às posições compradas em volatilidade de ações.

A estratégia Long & Short Sistemática obteve contribuição de -0.64% para a cota; os fatores Long & Short apresentaram sinais positivos de retorno no mês: com excessão do fator crescimento, os fatores valor e baixo risco apresentaram os melhores retornos, subindo 1.34% e 1.60%, respectivamente.

As estratégias de arbitragens ficaram zeradas e a de eventos contribuiu com +0.72%. Já a estratégia sistemática de volatilidade, apesar de uma alocação ainda baixa na carteira, colaborou com +0.05%. Taxas, custos e caixa responderam por -0.21% e alocação de carregamento em títulos públicos +0.40%.

Confira aqui todas as características, histórico e disclaimers do Constância Absoluto FIM.

Constancia Previdenciário

O Fundo entregou uma rentabilidade de +0.58% no mês. As estratégias Long & Short e Long Only Sistemática, baseadas em fatores de risco, tiveram contribuição de +0.87%. Hedge cooperou com -0.08%.

A posição em renda fixa obteve retorno negativo com a alta dos juros longos e contribuiu com -0.26%, taxas e carrego explicam os outros -0.17%.

A alocação de risco entre classes de ativos é de 59% bruta e 37% líquida em renda variável, e de e 68% do patrimônio em renda fixa – a alocação offshore segue zerada.

Confira aqui todas as características, histórico e disclaimers do Constância Previdenciário.

Julio Erse

Diretor de Gestão

Alexandre Lohmann

Estrategista-chefe

João Martins

Analista de Investimentos