Relatório de Gestão – Dezembro de 2021

Para os mercados, certamente 2021 foi um ano complexo. A pandemia, somada às medidas de esforço fiscal e monetário sem precedentes, tornou os desafios na gestão de recursos muito diferente de crises financeiras anteriores.

Avaliar as atuais fragilidades e caminhos de contágio de mercado, interpretar os dados econômicos e o impacto da pandemia nos negócios de empresas e setores exigiram uma avaliação sóbria da estrutura em mudança dos mercados e da intermediação financeira.

Nesse ambiente, chegamos a 2022 com a sensação de dever cumprido, com bons resultados em todos nossos fundos comparados com seus índices de referência – destaque-se, em um ano que foi um grande teste a todo e qualquer processo de investimento.

Em relação à pandemia, o pior momento ficou para trás, mas a Covid-19 continua a representar riscos e gerenciá-la como endêmica exigirá uma mudança significativa na sociedade. Talvez a parte mais difícil seja aceitar a ideia de que esse não é um fenômeno temporário; todos nós teremos mudanças permanentes de comportamento após a crise.

Os desequilíbrios entre oferta e demanda geraram um processo inflacionário com intensidade que surpreendeu os mercados e o mundo, com diversos países iniciando ou indicando alta em sua taxa de juros.

Na economia, também o nevoeiro começa a se dissipar. Com a reabertura, o real estado da economia passa a ser mais verificável, os gargalos da cadeia produtiva apresentam recuperação, novos hábitos de consumo se estabelecem e os dados econômicos mostram que a economia global está em retomada.

O impacto da inflação é sentido de forma mais aguda em países emergentes – o Brasil, especificamente, iniciou um ciclo agressivo de alta de juros, subindo 750 pontos-base em apenas nove meses, e não deve terminar antes de, ao menos, mais 250 pontos de alta.

Essa política monetária restritiva freia também a expectativa de crescimento do PIB. O mercado brasileiro apresentou, novamente, um dos piores retornos entre todos mercados globais na medida em que outros fatores de incerteza, principalmente ligados a aspectos domésticos, como agenda de reformas e o ciclo eleitoral, têm corroborado para esse desempenho.

Em nossas cartas anteriores, argumentamos que os ativos brasileiros incorporam já muito desses riscos; estão avaliados a preços historicamente baixos e representam oportunidade de bons retornos nos preços atuais.

A política monetária fortemente restritiva e a eminente regularização dos gargalos na cadeia produtiva global devem desacelerar a inflação, resultando em espaço para uma política de juros menos restritiva no segundo semestre.

As contas públicas não representam um problema iminente e o Brasil conta com bom espaço de tempo para lidar com questões de longo prazo. A dívida do setor público do Brasil, relativamente baixa em termos de tamanho, também sugere que, com um plano adequado e intenções firmes, o País pode lidar com as questões de sustentabilidade fiscal.

Fatores de Risco

Todos os cinco fatores usados na construção de nossas carteiras apresentaram retornos positivos no ano quando observados de forma long short. Se examinarmos apenas a parcela comprada, também verificamos que todos os fatores obtiveram retornos melhores que o Índice Bovespa.

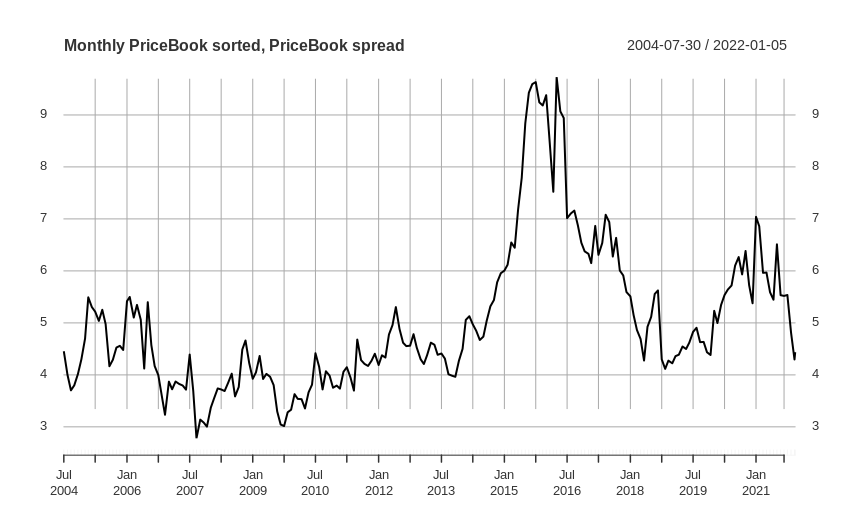

O destaque foi o excelente retorno do fator valor, principalmente na segunda metade do ano. Temos discutido a atratividade desse fator baseada na alta do value spread – que compara os múltiplos de avaliação de ações caras com ações baratas, representado no gráfico a seguir usando o indicador preço por avaliação patrimonial:

As ações baratas se encontraram com descontos mais altos em relação a ações caras apenas uma vez na série: durante a recessão de 2015-16. Durante o segundo semestre de 21, esse spread se corrigiu.

Pode-se demonstrar a intensidade do movimento no retorno de uma carteira simulada de valor que utiliza apenas três indicadores em sua construção (preço vendas, preço por avaliação patrimonial e EV EBTIDA).

Para valor, esse mesmo spread de avaliação no Brasil retornou a níveis mais próximos de sua média histórica, enquanto no mundo se discute as razões para que o mesmo hiato se encontre nos patamares mais elevados da história, tornando a atratividade do fator muito elevada. Talvez a principal diferença esteja no fato que, no Brasil, já vivemos uma desaceleração econômica e um ciclo de alta nos juros, processo que ainda não aconteceu na maioria dos países.

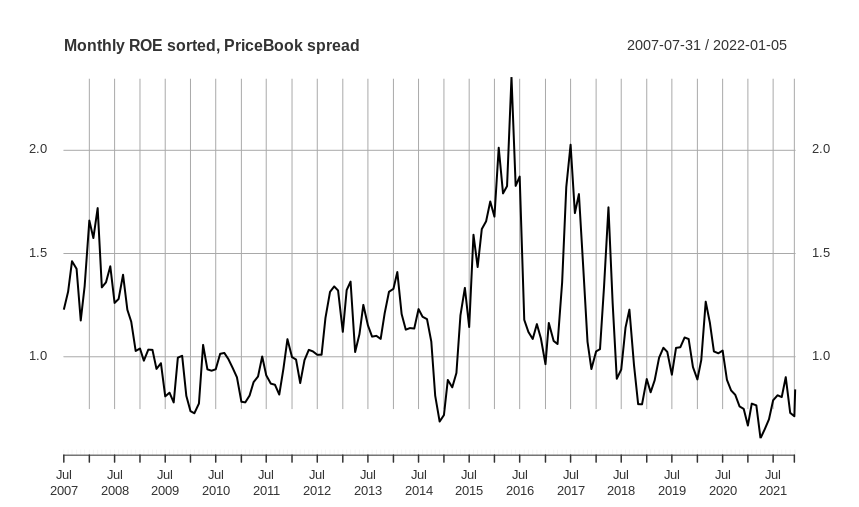

O que nos chama atenção é o spread de avaliação do fator qualidade, que se encontra nos menores níveis da série. Historicamente, empresas de maior qualidade sempre apresentaram avaliação mais alta que empresas que não demonstram essa característica. Atualmente, essas companhias negociam com desconto em relação ao último grupo, medido pelo spread de avaliação do indicador de retorno (ROE) no próximo gráfico:

Constância Fundamento FIA

O fundo obteve retorno de 3.14% e fechou com rentabilidade de -5.60% no ano, versus um Ibovespa com retornos de 2.85% e -11.93%, respectivamente.

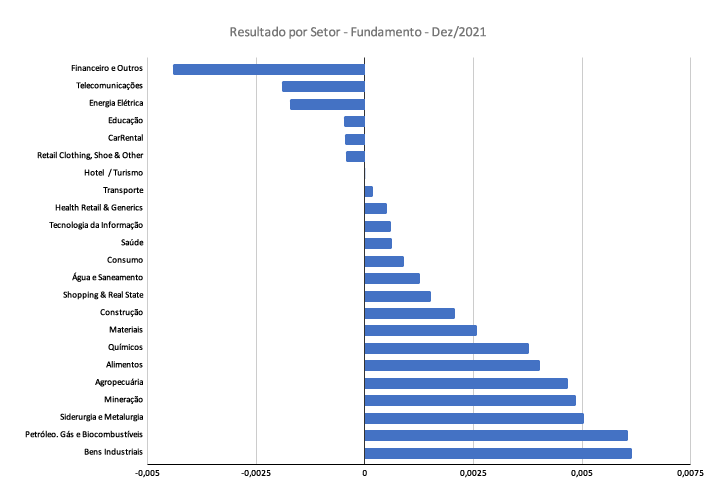

As posições de hedge contribuíram com +0.21%, com ganhos no setor de Petróleo, em posições que se beneficiam com alta nas ações do segmento. Ao longo do mês, subimos a exposição nos setores de Bens Industriais, Siderurgia e Materiais e diminuímos a nossa exposição nos setores Financeiro, Energia Elétrica e Alimentos.

Novamente, excelentes retornos do fator valor (que segue melhorando) puxados por uma alocação no Setor Elétrico e empresas de Commodities. Qualidade também trouxe retornos acima do benchmark no período.

No ano, todos os fatores utilizados na construção da carteira apresentaram retornos acima do Índice Bovespa; valor obteve retornos positivos tanto na carteira comprada quanto na carteira Long Short.

O período ainda foi volátil e mostrou recuperação em vários setores. As principais contribuições positivas vieram novamente de posições em ativos de Commodities – como SLCE3 (+15%), JBSS3 (+6.7%), FESA4 (+18%) e UNIP6 (+20.3%), além de PETR4 (+8%).

As ações dos setores ligados ao Varejo e Tecnologia fecharam novamente com retornos ruins, com MGLU3 (-13.3%) e TOTS3 (-11.1%) – porém, nossa exposição no setor é baixa. As piores contribuições vieram do setor financeiro, com BBAS3 (-8.6%) e ABCB4 (-6,5%), e o pior desempenho individual foi CESP6 (-11.5%).

Confira aqui todas as características, histórico e disclaimers do Constância Fundamento FIA.

Constância Absoluto FIM

O Fundo entregou uma rentabilidade de +1.27% no mês, e no ano retornou 14,69% – um retorno 3.3 vezes maior que o CDI do período, e com uma volatilidade de apenas 4,9%.

A estratégia Long Short Sistemática obteve contribuição de +1.15% para a cota, novamente com o fator valor se destacando, com excelentes retornos na ponta comprada – BRKM5 (+29%) e UNIP6 (+20,3%) – e na ponta vendida, como LREN3 (-15%), HAPV3 (-7.4%).

As estratégias de arbitragens contribuíram com +0.48%; posições em volatilidade, +0.15%; hedges, +0.04%. As estratégias de eventos detraíram 0.51%, com a queda nas ações AALR3 (-28.2%). Taxas, custos e caixa responderam por -0.02%.

Aumentamos algumas posições em eventos e arbitragens, estamos com alocações que se beneficiam da queda do setor de Tecnologia e do fator crescimento global, e comprados em opções nos setores cíclicos. Na composição do hedge, seguimos com posições compradas em ouro.

Confira aqui todas as características, histórico e disclaimers do Constância Absoluto FIM.

Constancia Previdenciário

O Fundo entregou uma rentabilidade de +2.13% no mês. No ano, o Constância Previdenciário encerrou com + 6.41%, ou 145,93% do CDI, seu benchmark.

As estratégias Long Short Sistemática e Long Only baseada em fatores de risco, que contribuem com 35% do P.L. comprado e 13% vendido, obtiveram contribuição +1.29%. A alocação offshore segue zerada; Renda Fixa, com 50% do P.L., respondeu por + 0.58%. Taxas e carrego explicam os outros 0.37%.

Confira aqui todas as características, histórico e disclaimers do Constância Previdenciário.

Julio Erse

Diretor de Gestão