Relatório de Gestão – Dezembro 2023

Nesta carta de final de ano, revisitamos nossa carta final de 2022 e comparamos ao que observamos em 2023. Naquela carta, avaliamos que a bolsa brasileira se encontrava em níveis históricos demasiadamente descontada e procuramos entender o porquê desse desconto tão elevado.

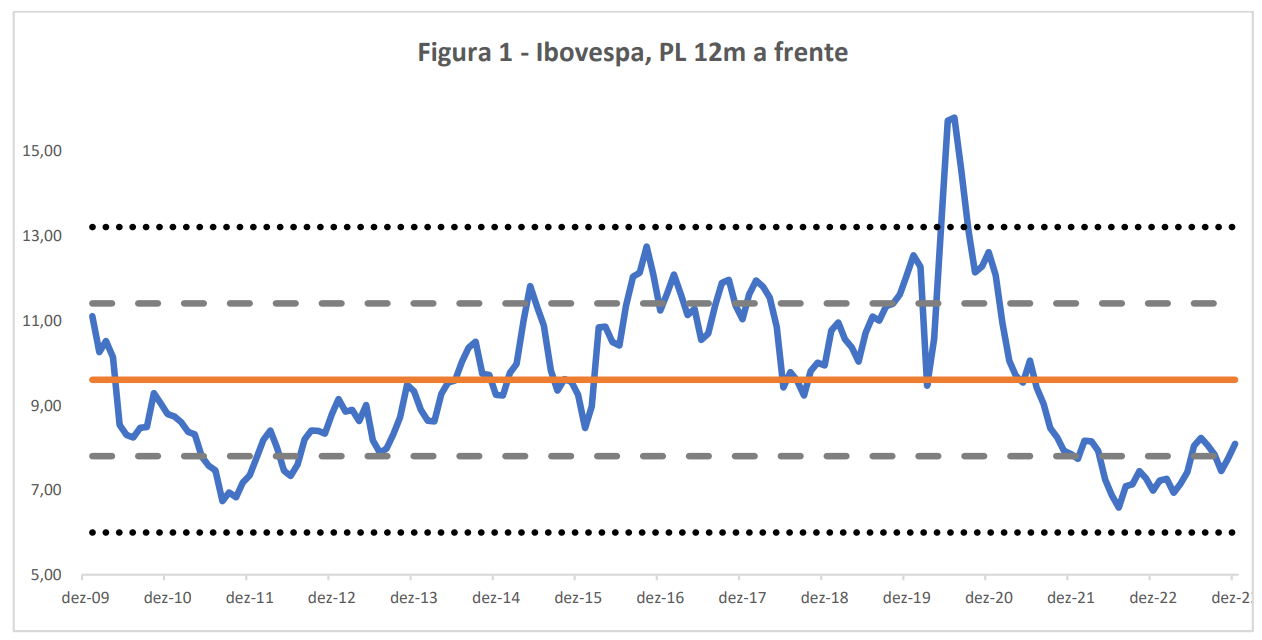

À época, a bolsa brasileira negociava a um Preço-Lucro de 7 vezes (considerando as estimativas de lucro de 12meses a frente), um dos níveis historicamente mais baixos e quase 2 desvios padrões abaixo da média desde 2010 (Figura 1).

Fontes: Constância Investimentos, Capital IQ. Período: jan/10 – dez/23. Série mensal.

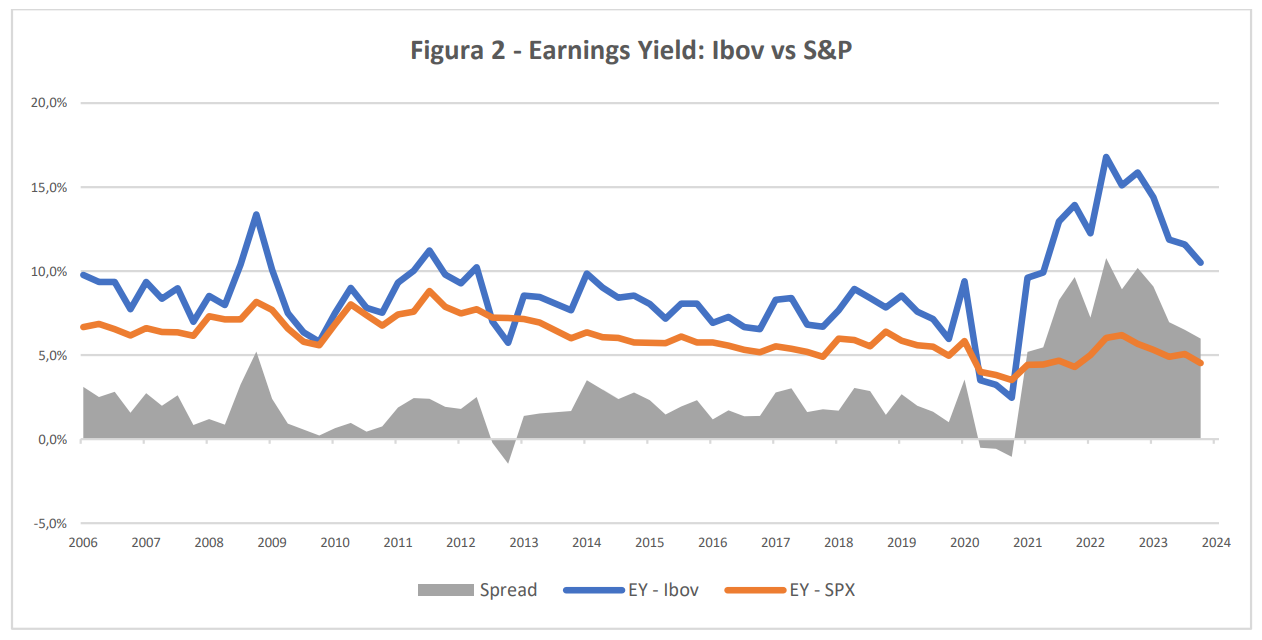

Passado um ano, observamos que houve uma reavaliação relevante da Bolsa – o Ibovespa apresentou crescimento de +22.3% em 2023, e hoje negocia a um Preço-Lucro de 8 vezes, já se encontrando dentro da banda de um desvio padrão da média histórica. A bolsa não apenas apreciou em relação a sua média como em relação ao S&P: ao final de 2022 o desconto do Preço-Lucro do Ibovespa versus o S&P estava na máxima histórica, tendo caído pela metade ao final de 2023 (Figura 2).

Fontes: Constância Investimentos, Boomberg. Período: jan/06 – dez/23. Série trimestral

Apesar de a maior parte do catch-up da bolsa parecer ter ficado para trás, o Ibovespa ainda parece descontado nessas métricas, especialmente em relação ao S&P (que acreditamos estar caro versus histórico). A seguir revisitamos os principais drivers que vemos por trás da alta do Ibovespa e tentamos concluir algumas tendências para o ano de 2024.

Expectativa de lucros

Ao final do ano de 2022 argumentamos que as expectativas de lucro explicavam parcialmente o nível de desconto da bolsa brasileira. Investidores tinham um horizonte de lucro positivo para empresas ligadas a setores domésticos, projetando lucros crescentes em 2023 ante 2022 e 2024 versus 2023. Por outro lado, a expectativa do lucro de commodities refletia um topo de ciclo, com lucros decrescentes nos anos seguintes, contribuindo para os múltiplos baixos observados por métricas mais de valuation com horizontes mais curtos.

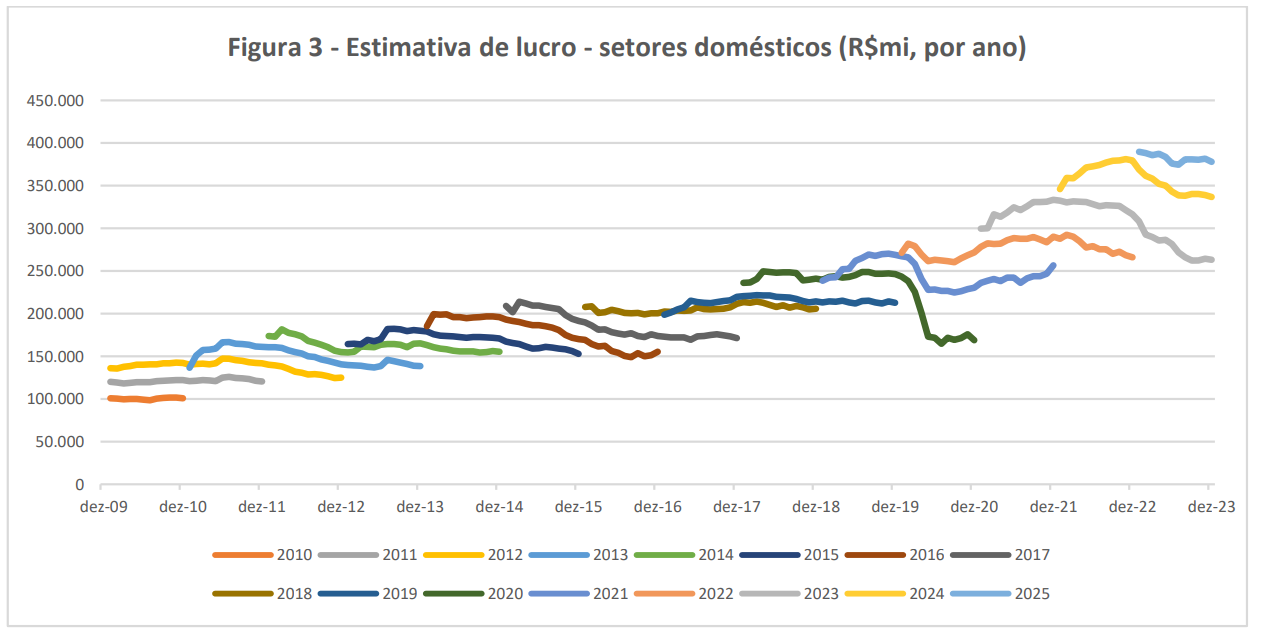

Empresas domésticas desapontaram ao longo do ano, particularmente aquelas ligadas a consumo, e agora espera-se um lucro consolidado menor em 2023 com relação a 2022. As expectativas para 2024 de empresas domésticas também foram revisadas para baixo, mas ainda apontam para um crescimento robusto em relação a 2023 (Figura 3).

Fontes: Constância Investimentos, Capital IQ. Período: jan/10 – dez/23. Série mensal. Setores: todos exceto Energia e Materiais Básicos (GICS).

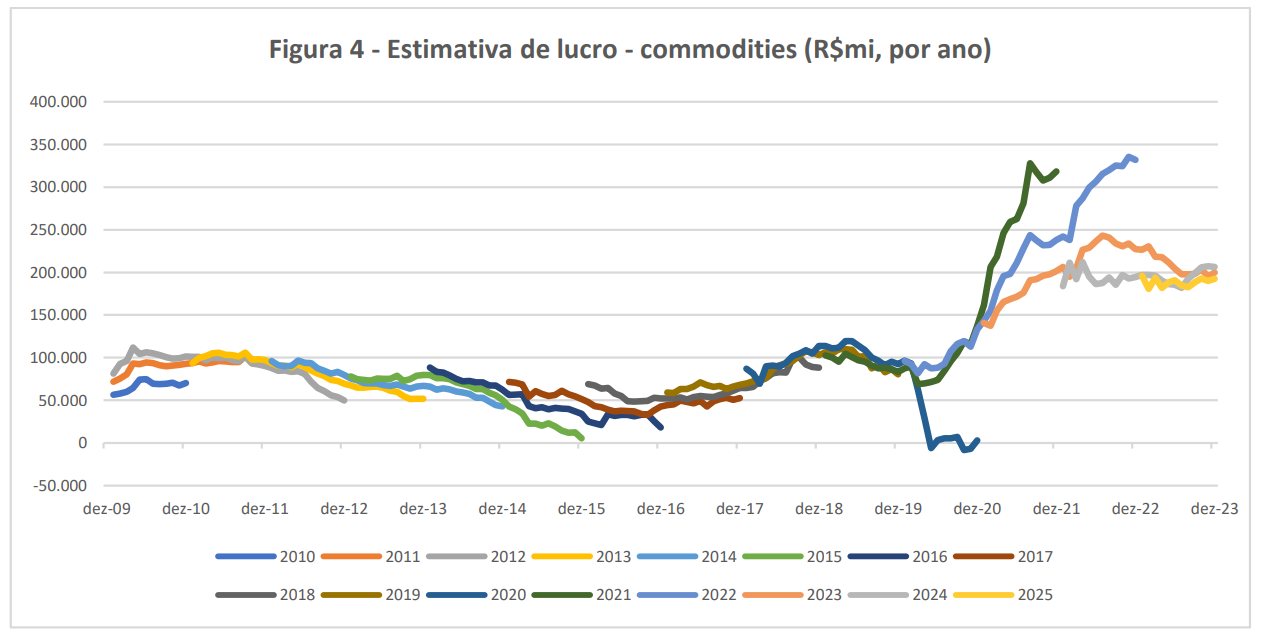

Empresas ligadas a commodities também apresentaram revisões negativas de lucro ao longo de 23, mas em menor medida (Figura 4). No entanto, as expectativas de lucro para 2024 foram revisadas para cima, puxadas principalmente por empresas de energia, com Petrobras sendo um destaque. Se 2022 apontava para um cenário de pico de ciclo de commodities, o final de 2023 sugere uma estabilidade no ciclo de lucros, com os lucros esperados de 2024 e 2025 estáveis em relação a 2023. Essa normalização no ciclo de lucros de empresas nesses setores por si só já contribui relevantemente para o re-rating da bolsa.

Fontes: Constância Investimentos, Capital IQ. Período: jan/10 – dez/23. Série mensal. Setores: Energia e Materiais Básicos (GICS).

De-rating estrutural Petrobras

Petrobras é a segunda maior empresa da bolsa atrás da Vale, com um peso médio de 11,7% no índice Ibovespa ao longo de 2023. Como estatal, a empresa é particularmente sensível a ciclos políticos, ainda mais durante períodos de transição que vivemos.

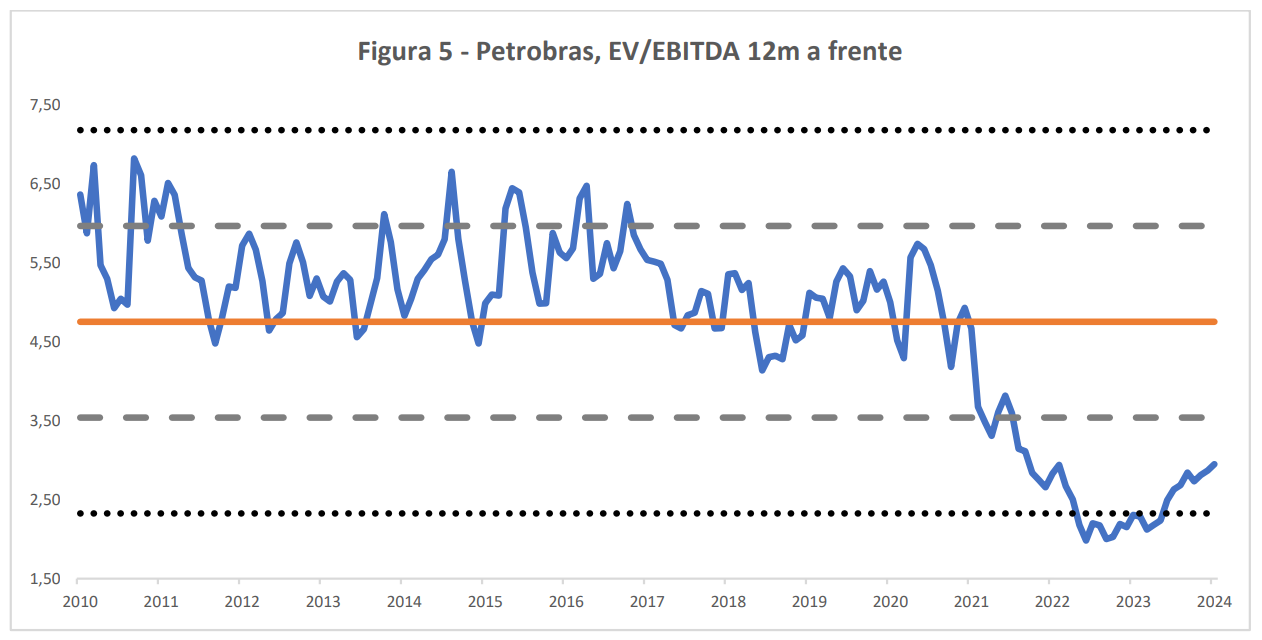

A partir de 2020 a empresa passou por um de-rating relevante, caindo de um múltiplo de aproximadamente 6 vezes EV/EBITDA para um patamar abaixo de 3 vezes EV/EBITDA. Esse fenômeno foi em grande parte decorrente do topo de ciclo de petróleo – onde o múltiplo fica artificialmente baixo por conta de o mercado não ver o patamar de lucro como recorrente -, mas também pela dinâmica local do papel, com recorrentes trocas de CEO durante o governo Bolsonaro seguida por uma eleição presidencial polarizada.

O papel atingiu o seu múltiplo mínimo próximo das eleições de 2022, chegando a negociar em 2 vezes EV/EBITDA (+2 desvios padrões abaixo do histórico). Houve grande incerteza com a troca de governo, com o discurso sinalizando mudanças em pilares fundamentais da tese de investimento como a paridade de preço do petróleo, a alocação prudente de capital, e uma política de dividendos robusta. A prática se mostrou muito mais benigna que o discurso, o que contribuiu para reduzir as incertezas sobre o papel e, consequentemente, um re-rating parcial, para um EV/EBITDA de 2,5x ao final de 2023 (Figura 5).

Fontes: Constância Investimentos, Capital IQ. Período: jan/10 – dez/23. Série mensal.

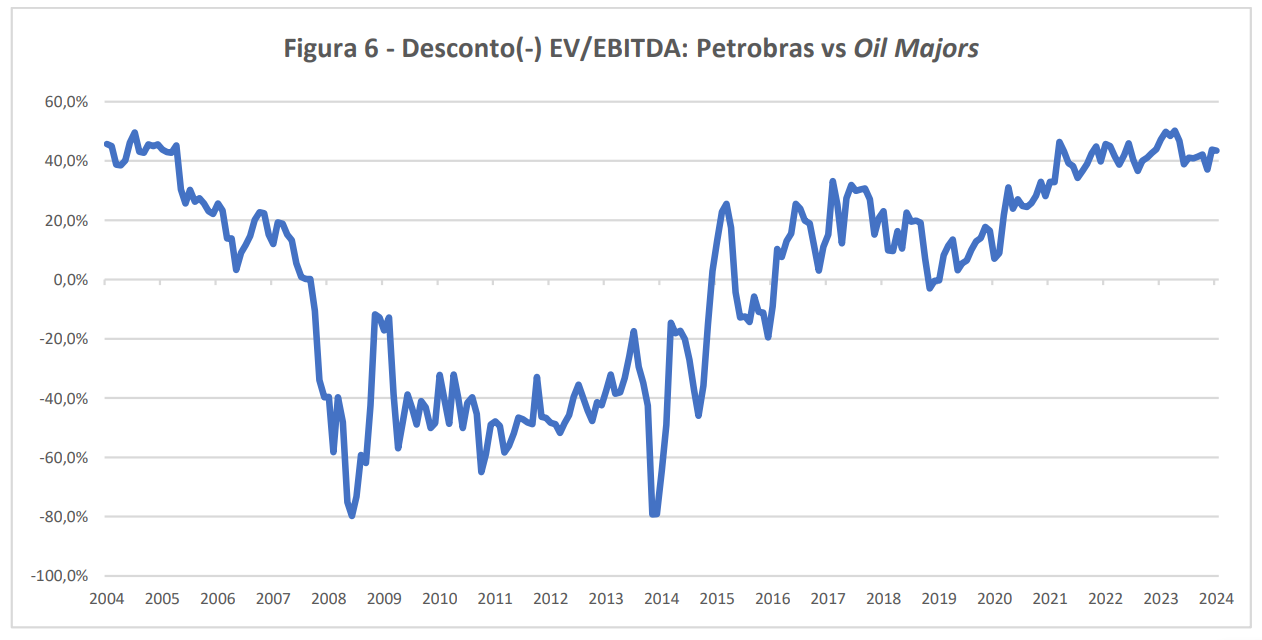

A despeito dessas revisões, o desconto de Petrobras vs as Oil Majors ainda está próximo da máxima histórica, terminando 2023 em 42,8% (vs 45,8% em 22) (Figura 6). Mesmo após um ano sem surpresas, investidores (especialmente os locais) permanecem céticos com relação uma possível guinada relevante de estratégia da empresa. Isto justifica o de-rating perene no papel.

Fontes: Constância Investimentos, Capital IQ. Período: jan/10 – dez/23. Série mensal. Oil Majors: Exxon, Chevron, BP, Total, Shell.

Juros demasiadamente elevados

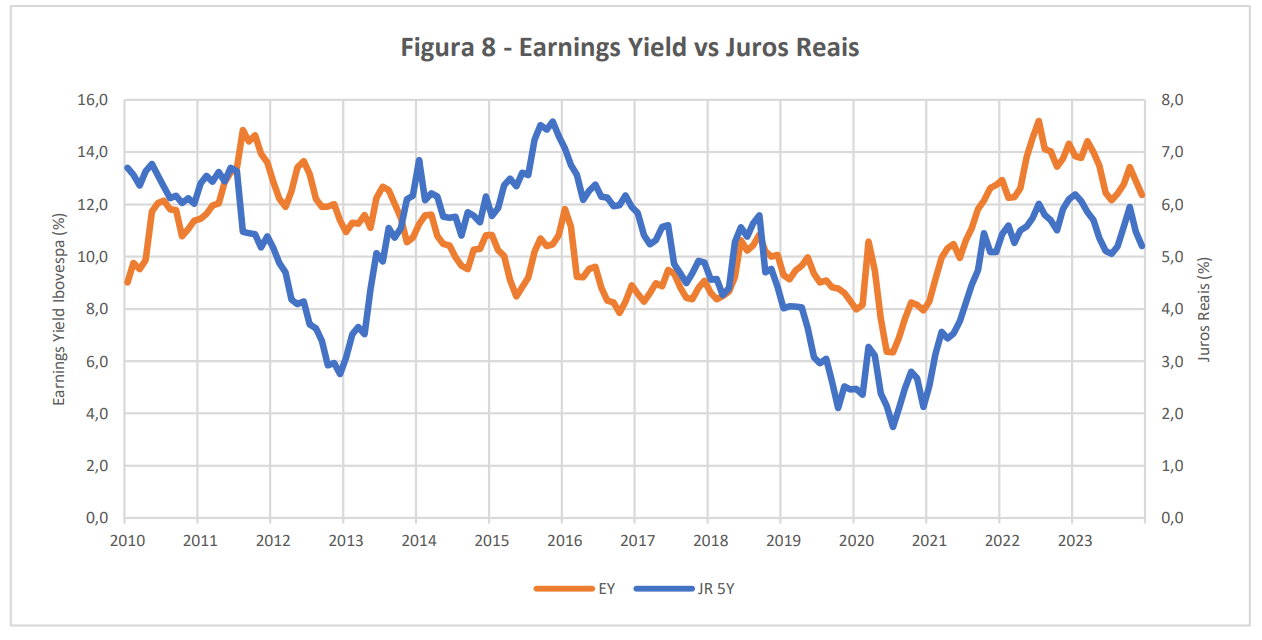

Entre dez/20 e dez/22 o Ibovespa passou de uma razão lucro/preço de 7,9% para 14,3%. Entendemos que a principal razão por trás dessa revisão foi a alta dos juros durante o período: os juros reais de 5 anos subiram de 2,1% para 6,1%, levando investidores a aumentarem o seu retorno exigido.

Entre as razões por trás desse aumento de juros, vemos como as principais: i) aumento de inflação, tanto corrente como implícita; ii) incertezas em relação a política fiscal, potencializadas pela troca de governo; e iii) incerteza em relação ao ambiente econômico global, e em particular ao ritmo de desinflação e comportamento de juros dos Estados Unidos.

Esses temas comandaram o baile de 2023, com idas e vindas. Finalmente, porém, o nível de incerteza cedeu em todos os níveis:

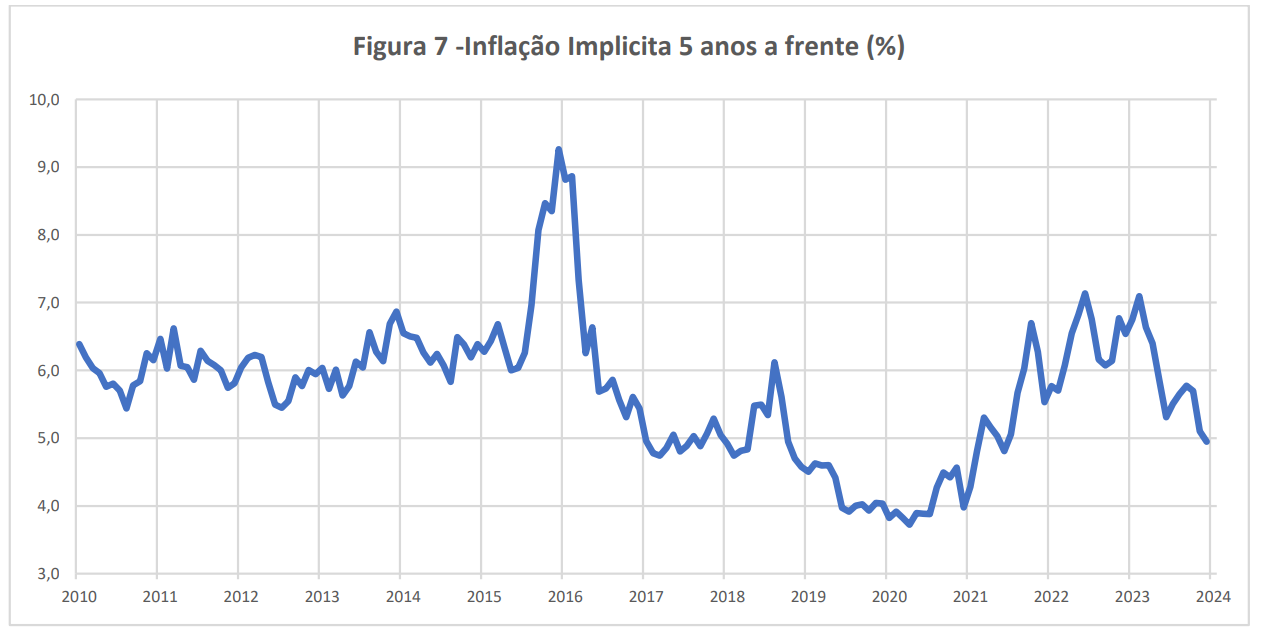

- A inflação brasileira deve terminar 2023 dentro da meta. Mais importante que isso, as expectativas para 2024 também convergiram para meta, e o prêmio de inflação implícita no prazo de 5 anos teve um recuo significante do patamar de 7% (o que implicaria uma inflação mais que 2 vezes acima da meta neste prazo) para 5% (Figura 7). Além de uma inflação corrente mais benigna, contribuiu para isso o arrefecimento das discussões políticas em torno da autonomia do Banco Central e a decisão em manter a meta de inflação estável nos próximos anos.

- A política fiscal também surpreendeu em relação ao pico de apreensão que seguiu as eleições. O Ministro da Fazenda conseguiu vencer batalhas desafiadoras dentro do próprio PT e do Congresso, logrando aprovar uma nova regra fiscal que – a despeito das várias e pertinentes dúvidas sobre sua viabilidade – busca um equilíbrio das contas públicas nos próximos anos. O ministro tem sido bem-sucedido até agora em manter o comprometimento com a meta, e conseguiu ainda aprovar medidas tributárias desafiadoras no Congresso, a mais notável sendo a reforma tributária.

- A inflação americana recuou e caminha em direção a meta. Mais que isso, o país realizou isso sem passar por uma recessão e ainda mostrando um crescimento robusto – fenômeno que parecia altamente improvável no final de 2022. Se à época a dúvida era sobre o ritmo de aumento de juros na economia americana, a dúvida atual é sobre o ritmo de cortes ao longo de 2024 – um cenário muito mais benigno para ativos de risco. Isso possibilitou uma queda dos juros reais, que fecharam o ano em 5,2% (Figura 8), contribuindo para apreciação da bolsa local.

Fontes: Constância Investimentos, Bloomberg. Período: jan/10 – dez/23. Série mensal.

Fontes: Constância Investimentos, Bloomberg. Período: jan/10 – dez/23. Série mensal.

2023 no retrovisor

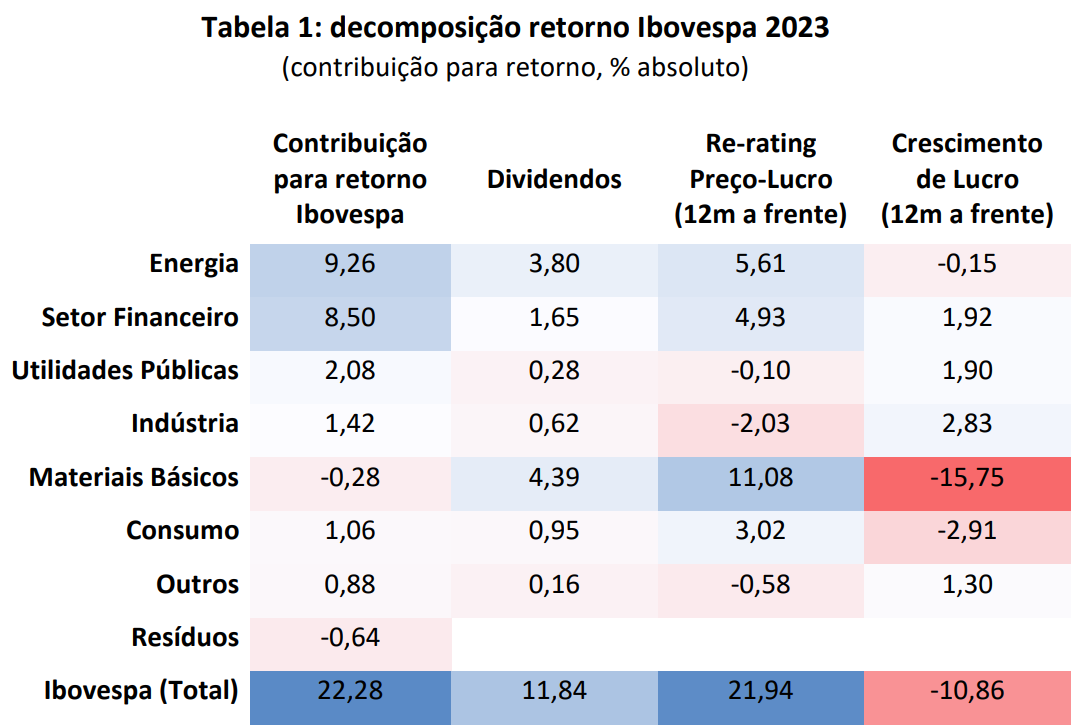

Na Tabela 1 fizemos um exercício onde tentamos decompor a performance do Ibovespa em diversos componentes. O retorno total do Ibovespa em 2023 foi de 22,28%.

O retorno total pode ser quebrado entre (i) o pagamento de dividendos e (ii) a variação no valor de mercado das empresas. Por sua vez, uma das formas de quebrar a variação de mercado é entre (i) a variação de múltiplo dela (re-rating), que no caso selecionamos como sendo o Preço-Lucro esperado nos próximos 12 meses; e (ii) a variação do denominador do múltiplo (o lucro esperado nos próximos 12 meses).

Na tabela abaixo, decompomos a performance do Ibovespa pela contribuição de cada setor para o retorno do Ibovespa no ano, e dividimos essa contribuição entre o pagamento de dividendos, o re-rating de cada setor, e a variação nos lucros estimados nos 12m seguintes.

Fontes: Constância Investimentos, Bloomberg, Capital IQ. Classificação Setorial GICS.

A maior contribuição para o retorno do índice em 2023 veio do setor de energia, sendo Petrobras responsável pela maior parte disso. Observamos que os dois principais vetores contribuindo para apreciação do Ibovespa no ano foram o pagamento de dividendos de empresas relacionadas a Commodities o re-rating dos setores de Energia, Materiais Básicos, Financeiro e Consumo.

Materiais básicos foi o setor cujo re-rating mais contribuiu para apreciação do índice. No entanto, esse re-rating apenas compensou a queda de lucratividade das empresas, em grande parte já antecipada por analistas. Como discutimos anteriormente, ele apenas refletiu uma normalização de ciclo. O re-rating no setor de energia, por sua vez, esteve muito atrelado à Petrobras, consequente de uma conjunção da normalização do ciclo de lucros com redução de incertezas na gestão da empresa. Por fim, o setor financeiro também passou por uma apreciação de múltiplo significante, acompanhada também por um crescimento da estimativa de lucro nos 12 meses seguintes.

Os principais detratores do desempenho no ano foram (i) a queda de lucro esperado para empresas relacionadas a consumo, consequente das constantes revisões de lucro esperados para 2024, (ii) o de-rating de empresas industriais, em particular WEGE; e (iii) o menor lucro de empresas ligadas a materiais básicos, em especial VALE, afetada pela menor demanda chinesa por minério de ferro.

Perspectivas 2024 – de volta ao micro

Ao final de 2022, distância do múltiplo PL para sua média histórica implicava que, caso houvesse uma convergência para média com expectativas de lucro constantes, a apreciação possível seria de aproximadamente 40%. No entanto, boa parte do desconto era explicada pelos altos juros reais. Uma convergência do spread entre o earnings-yield e juros reais da época implicaria um retorno de aproximadamente 23%.

Ao final de 2023 a perspectiva para re-rating parece muito menor: a convergência do múltiplo PL para média histórica implicaria um retorno de aproximadamente 19%, enquanto a convergência do spread entre o earnings-yield e os juros reais implicará um retorno de apenas 13,5%. Os próprios juros reais já estão próximos de sua média desde 2010, sugerindo que nesse ano não devem ser um combustível relevante para bolsa. E os múltiplos de commodities já parecem mais normalizados para o ciclo. Ou seja: se em 2023 a apreciação de múltiplo dominou a alta do Ibovespa, não podemos esperar o mesmo de 2024.

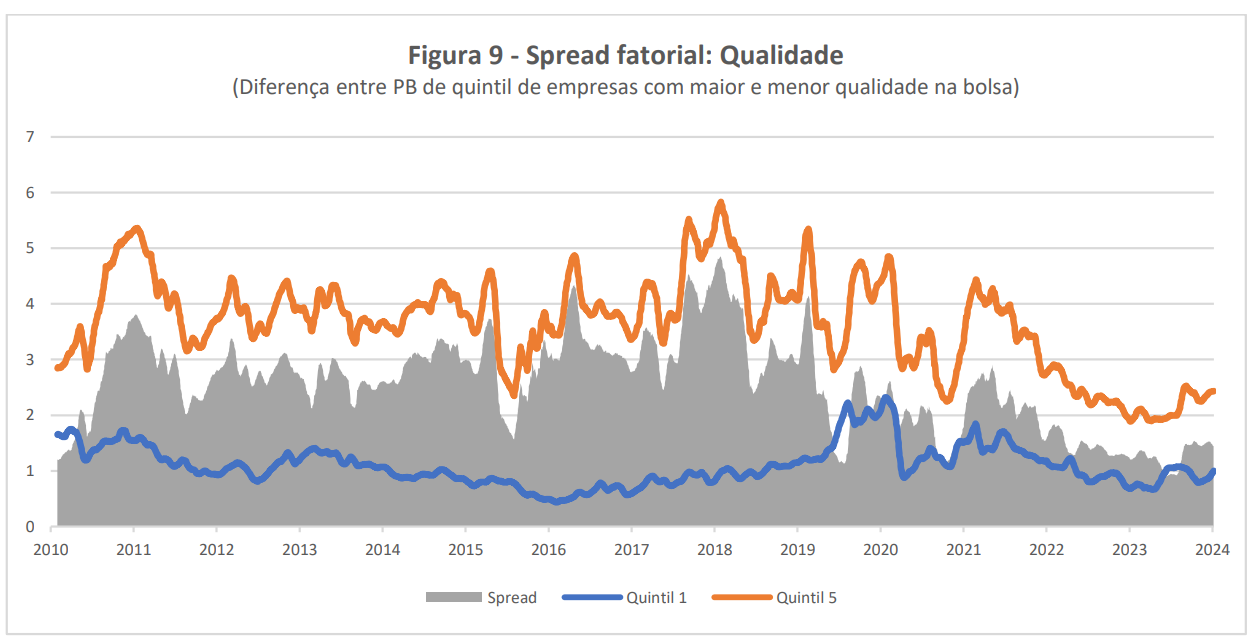

O desempenho de 2024 deve apoiar-se mais na capacidade de crescimento das empresas. Gestores com capacidade de seleção superior também devem se destacar, com maiores oportunidades de geração de alfa em relação a beta comparado com 2023. Nesse sentido, notamos que a diferença de valuation entre as empresas com maior e menor qualidade (avaliando um conjunto de métricas de rentabilidade e robustez de balanços) está próxima das mínimas históricas (Figura 9). Essa dispersão pequena de valuations implica que por preços parecidos é possível comprar empresas diferentes. Acreditamos que a Constância se beneficiará desse ambiente em 2024, valendo-se do uso de modelos estatísticos robustos e capacidade de análise para gerar alfa nas suas diferentes estratégias, sistemáticas e discricionárias.

Fontes: Constância Investimentos. Período: jan/10 – dez/23. Série média móvel 30 dias.

Constância Fundamento FIA

O Fundo terminou o mês de dezembro 6,50% acumulando rentabilidade de 19,59% em 12 meses comparado a 22,59% do Ibovespa, no mesmo período. Os mercados de ações continuaram focados nas políticas dos bancos centrais, com um tom mais suave apoiado por notícias favoráveis sobre a inflação, o que impulsionou a compra de ações no último bimestre. A amplitude do mercado foi maior em dezembro, com a significativa vantagem para ações de pequena capitalização e setores domésticos da economia, deixando para trás empresas ligadas as commodities.

A leitura de inflação de novembro nos EUA, de 3,2%, foi a mais baixa desde abril de 2021, permitindo que o Federal Reserve fizesse uma notável mudança para uma postura mais dovish em sua reunião de dezembro do FOMC, reforçando o fim do ciclo de aperto dos juros globais. Por sua vez, dados indicando um aumento anual de 4% nos gastos de consumidores aliviaram os temores de uma desaceleração abrupta da atividade, esperada por muitos economistas ao longo do ano. Notícias favoráveis sobre a inflação estenderam-se para a Europa, com a área do euro e o Reino Unido reportando números abaixo das previsões.

O Brasil não ficou alheio ao movimento global, com forte entrada de capital estrangeiro no mercado de ações (R$ 17 bilhões). Ademais, contribuiu para melhora do sentimento local a melhor relação entre os poderes executivo e o legislativo em Brasília, possibilitando que medidas que visam aumento da arrecadação fossem aprovadas. Os mercados seguiram a tendencia de alta, com o dólar perdendo valor frente

ao real.

Dezembro continuou com a tendência do desempenho dos fatores iniciado em novembro. Enquanto as medidas de valor foram altamente favorecidas, tendo este fator apresentado o melhor retorno do ano (não só no Brasil como no mercado internacional), ações de pequena capitalização e liquidez também foram destaque nesse movimento. O fator crescimento também mostrou bons retornos no ano, enquanto o fator técnico momentum detraiu performance devido a falta de uma tendência clara ao longo do ano.

Seguimos com posição reduzida em caixa e aumentamos a exposição em ações, através de estratégias para gestão do beta da carteira, que contribuíram com 0,22% de retorno. As considerações discricionárias contribuíram com 0.48% e o modelo multifatorial com 5,92%. Taxas e despesas detraíram -0,17%.

Os retornos dos setores domésticos como consumo discricionário, construção e financeiro apresentaram bons retornos no período. Setores ligados a commodities como agropecuária e petróleo apresentaram retornos baixos quando comparados ao mercado. Individualmente CXSE3 (+12,6%), BPAC11 (+6,4%), ABCB4 (+31,8%), SAPR11 (+11,4%) e SBSP3 (+11,6%) foram as melhores contribuições para a carteira, enquanto VULC4 (-5,7%), MBLY3 (-30,1%) e SMTO3 (-11,5%) foram as piores.

Confira aqui todas as características, histórico e disclaimers do Constância Fundamento FIA.

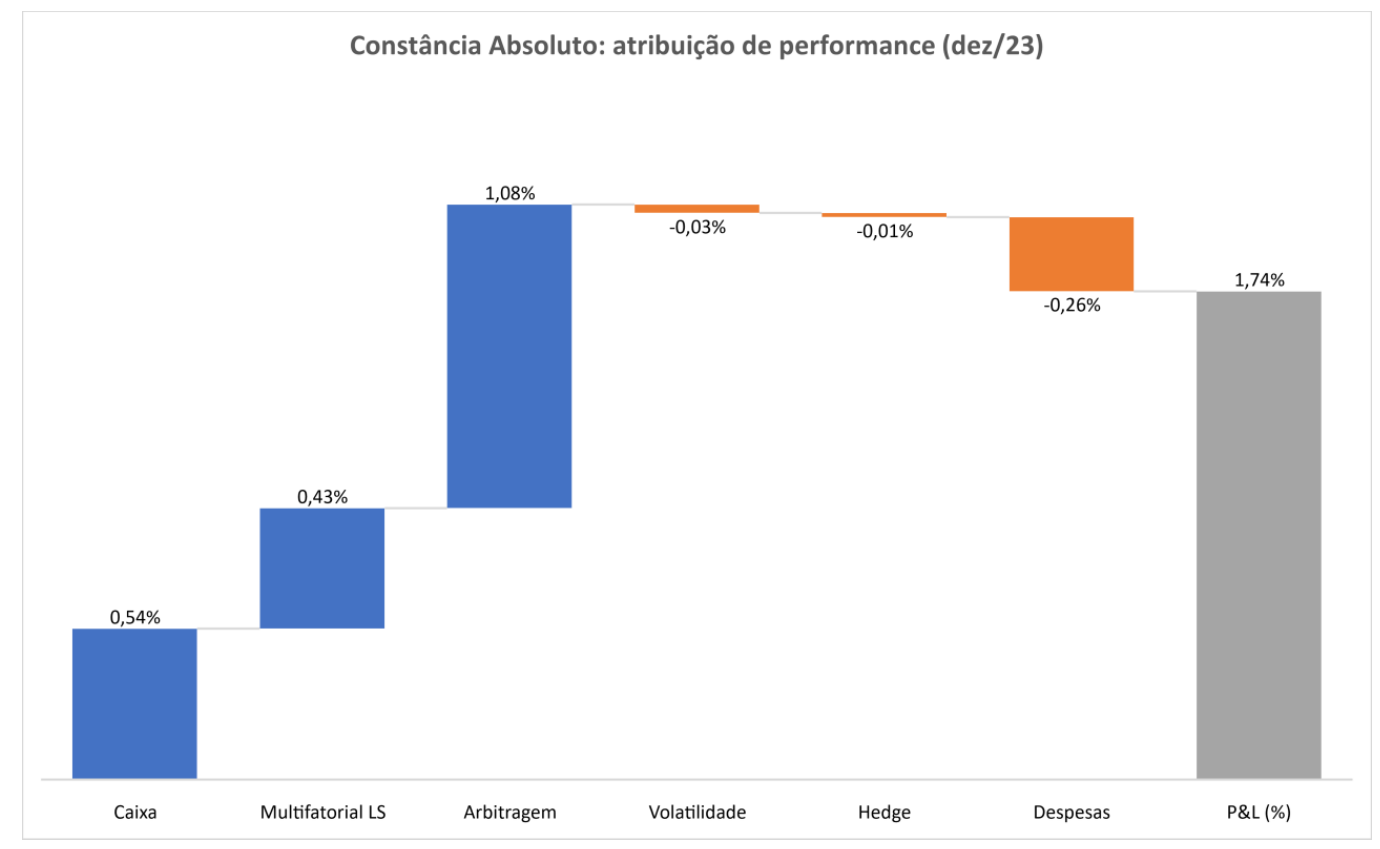

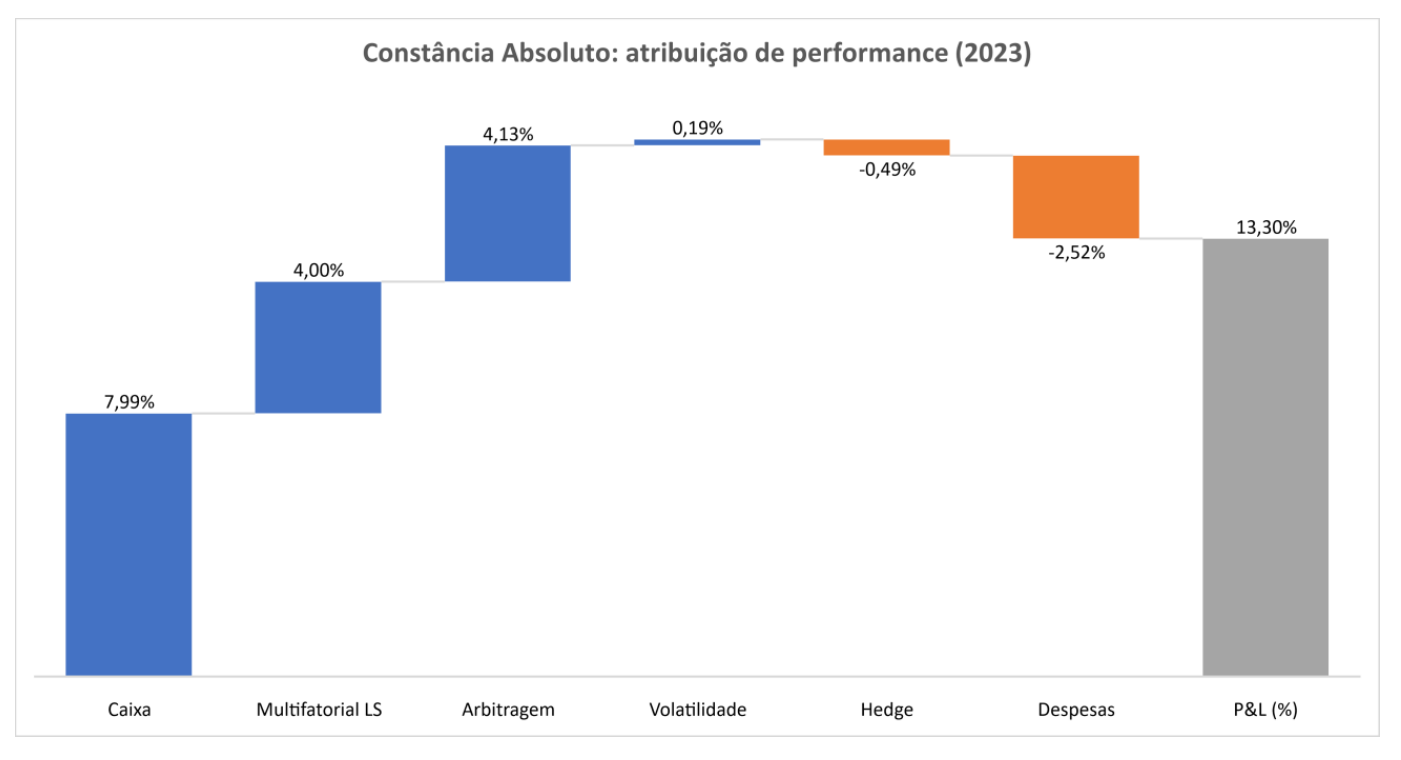

Constância Absoluto FIM

O Fundo terminou dezembro com retorno de 1,74% e acumulou rentabilidade de 13,30% em doze meses, superando os 13,04% do CDI no ano. A estratégia Long & Short sistemática, responsável por aproximadamente 60% do risco do fundo, contribuiu com 0,43% para a cota no período. Observamos bons retornos principalmente dos fatores valor, crescimento, e baixo risco. O fator momentum apresentou resultado negativo e foi o detrator no mês.

As estratégias de Hedge e Volatilidade da carteira ficaram zeradas no mês, com posições compradas em volatilidade e ouro. As estratégias de arbitragem e eventos contribuíram com 1,08% com destaque para resultados de operações long-short nos setores de construção e financeiro.

Taxas, custos e despesas reduziram o desempenho em -0,26%, e a alocação de caixa em títulos públicos contribuiu positivamente com +0,54%.

Confira aqui todas as características, histórico e disclaimers do Constância Absoluto FIM.

Constância Previdenciário

O Fundo entregou uma rentabilidade de 3,35% no mês, acumulando retorno de 17,89% em 12 meses, comparado com o CDI do mesmo período em 13,04%. Todas as estratégias que compõem a carteira contribuíram com excelentes retornos – as estratégias Long & Short e Long Only Sistemáticas baseadas em fatores de risco contribuíram com +2,58%, hedge colaborou com 0,04%; a posição em renda fixa contribuiu com 0,84% para a cota com a queda dos juros; caixa, taxas e carrego explicam os outros — 0,08%. A alocação de risco entre classes de ativos é de 57% bruta e 37% líquida em renda variável, e de 39% do patrimônio em renda fixa. A alocação em ativos no exterior permanece em 8,0%.

Confira aqui todas as características, histórico e disclaimers do Constância Previdenciário.