Relatório de Gestão – Agosto de 2021

Quem busca uma análise do comportamento do mercado durante o mês de julho bem poderia reler os relatórios sobre junho – foram dinâmicas muito similares.

No mundo, as contínuas surpresas positivas sobre dados em termos de emprego, crescimento e inflação foram correspondidas pelas expectativas de redução de compras de títulos por parte do Banco Central Americano (tapering), o que deixou a curvas de juros com prêmio menor e taxas reais de longo prazo cada vez mais negativas. Assim, o indice de ações globais MSCI World voltou a terminar o mês perto de máximas recordes.

Uma exceção notável foi a China. Lá, as preocupações com as perspectivas econômicas e uma série de movimentos políticos para regular empresas privadas no setor de educação e tecnologia, além de medidas visando conter alta de preços de commodities, pesaram fortemente sobre os mercados.

A reação do mercado brasileiro às iniciativas chinesas somou-se aos desafios em determinar variáveis importantes que se amontoam: as aguardadas decisões ligadas à política fiscal, o novo programa social ampliado, pagamento de precatórios, trâmite de reformas no Congresso, ciclo eleitoral de 2022, crise hídrica e aperto monetário pelo BC – uma lista de motivos para diminuir o apetite por risco.

Dessa forma, os ativos do Brasil no curto prazo ficaram na contramão da tendência global, com nossas ações em queda e os juros longos mais elevados.

Fatores de Risco

Com os retornos mais dispersos entre ações e setores, observamos continuada rotatividade entre os fatores mais rentáveis neste ano. Em agosto, os maiores resultados foram dos fatores baixo risco e qualidade.

Considerando apenas carteiras compradas nos fatores, os melhores retornos em 2021 ainda são crescimento e momentum. Mas, no curto prazo, ambos obtiveram os piores desempenhos relativos, com baixo risco, valor e qualidade entregando melhores desempenhos.

Com a propagação da pandemia de COVID-19, estratégias de investimento baseadas em fatores viram suas exposições ao risco mudarem de maneira inesperada. Instaurou-se no mercado uma grande preferência por empresas que prosperaram e tiveram seus modelos de negócios acelerados devido às mudanças nos hábitos de consumo e interrupções na economia.

Pela ótica de fatores, isso se demonstra pela forte performance do fator crescimento e também de momentum. Essa preferência por um segmento estreito de empresas, ao nosso, ver abre boa oportunidades para uma estratégia com alocação mais diversificada entre setores e outros fatores de risco que têm atratividade alta quando medidos pelo hiato de avaliação.

Constância Fundamento FIA

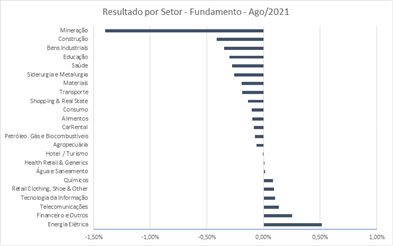

O Fundamento apresentou retorno de – 3.21% e acumula rentabilidade de +3.70% no ano, contra um Ibovespa de -2.48% e -0.20%, respectivamente. As posições de hedge contribuíram com -0.26% – aumentamos alocações de proteção com opções de venda de índices de ações brasileiras e estrangeiras.

Observamos realização do fator momentum e crescimento, na mesma tendência do mês anterior, o que foi compensado pelo retorno positivo do fator baixo risco e do desempenho superior ao Índice Bovespa dos fatores valor e qualidade.

As principais contribuições positivas vieram dos investimentos nos setores de Energia Elétrica, que contribuiu com +0.51% – destaque para CMIG4 (+13.51%), – e Financeiro, com +0.09% e retornos superiores de ABCB$ (+12.8%) e PSSA# (+10.67%). O setor Mineração trouxe o pior resultado, com -1.40% e queda significativas nas ações de VALE3 (-10.6%) e CMIN (-19,3%).

Confira aqui todas as características, histórico e disclaimers do Constância Fundamento FIA.

Constância Absoluto FIM

O Fundo entregou rentabilidade de +0.59% no mês e já acumula +8.98% em 2021. A estratégia Long Short Sistemática obteve contribuição de +0.71% para a cota, com bons retornos dos fatores baixo risco e qualidade.

As estratégias de eventos (com -0.30%), volatilidade (+0.12%) e arbitragens (-0.12%) não tiveram contribuições significativas. Taxas, custos e caixa responderam por -0.43%.

Foram poucas as alterações na carteira durante o período. Na composição de hedge, adicionamos compra em volatilidade no setor de Petróleo e uma posição vendida em Índice Bovespa à posição comprada em Ouro.

Confira aqui todas as características, histórico e disclaimers do Constância Absoluto FIM.

Constância Previdenciário

O Previdenciário entregou rentabilidade de -0.41% no mês. A estratégia Long Short Sistemática e Long Only baseadas em fatores de risco, que colaboram com 43% do P.L. comprado e 21% do vendido, obtiveram contribuição -0.18%.

A alocação offshore (7.7% do P.L) trouxe -0.07%; Renda fixa (com 40% do P.L.) detraiu 0.30%, enquanto caixa, despesas e taxas resultaram em +0.17%.

Confira aqui todas as características, histórico e disclaimers do Constância Previdenciário.

Constância Brasil FIA

O Constância Brasil FIA apresentou rentabilidade negativa de 2.95%, enquanto o Ibovespa desvalorizou-se 2.48%, em agosto.

Acompanhamos a continuidade do cenário de julho de uma forma majorada. Atritos entre os poderes e sinais mais claros da inflação deram o tom para a piora do cenário, mesmo com o achatamento da curva da pandemia, aceleração da vacinação e a possibilidade da reabertura da economia.

Tecnicamente, o Ibovespa testou a média móvel de 200 dias, ficando abaixo deste suporte (psicológico) no último dia do mês. Acreditamos que setembro será um mês de oportunidades para investidores que queiram alocar para o longo prazo.

Finalizamos o mês com 69 ações e 98% investidos.

Confira aqui todas as características, histórico e disclaimers do Constância Brasil FIA.

Julio Erse

Diretor de Gestão