Relatório de Gestão – Agosto de 2020

Agosto foi um mês de resultados frustrantes para nossas estratégias.

O ambiente combina uma economia em profunda recessão com estímulos monetários e fiscais de proporções inéditas na história econômica. O deficit fiscal do governo americano deve chegar a $3,3 trilhões em 2020, o equivalente a 16% do PIB.

Será o maior da história, exceto pelo ano de 1945, quando havia uma guerra mundial (de verdade) em andamento. O endividamento do governo federal americano deve, em breve, superar 100% do PIB, e não se espera que 2021 seja um ano de recuperação fiscal.

Os principais bancos centrais do mundo têm acomodado a expansão fiscal de seus governos com gigantescas expansões monetárias, facilitando o financiamento e a rolagem das dívidas públicas. Muitos analistas vêm alertando para o risco de uma aceleração inflacionária global e para a instabilidade inerente a níveis tão altos de alavancagem financeira.

As consequências econômicas de médio prazo dessas políticas são muito incertas e objeto de intensa discussão. No curto prazo, contudo, a expansão da liquidez teve um impacto claro no preço de ativos. O mais visível é o aumento vertiginoso nas avaliações das empresas de tecnologia nos EUA. Como em outros episódios dessa natureza, cresceu muito a participação de indivíduos no volume negociado, potencializado agora por novas ferramentas eletrônicas de trading.

O que nos traz ao Brasil, em cujas praias quebram ondas formadas em mares mais setentrionais. O fenômeno de expansão fiscal e monetária, seguida por inflação, é um triste conhecido do brasileiro. Por aqui, em que pese a forte expansão fiscal, a política monetária não foi tão acomodativa quanto a dos EUA e da Europa. Ainda assim, os efeitos da expansão global de liquidez são nítidos também nos mercados brasileiros.

Como lá, um grupo relativamente pequeno de ações, inseridas na narrativa de tecnologia, teve aumento vertiginoso de avaliação. Em que pese nada menos de 70% dos componentes do Ibovespa mostrarem retornos negativos no ano, um pequeno grupo de ações experimentou retornos espetaculares.

A cautela (cinismo?) adquirida em ambientes semelhantes no passado, nos faz crer ser improvável que narrativas tão exuberantemente otimistas sobre o futuro, de certas empresas e setores, não se choquem rapidamente com realidades muito mais sóbrias.

Esse momento não foi favorável a nossas estratégias. Bons retornos foram muito concentrados em relativamente poucas ações e nossas carteiras são muito diversificadas. Além disso, altos retornos ocorreram em ações que não são bem classificadas em nossa metodologia de acompanhamento sistemático e não têm uma participação relevante em nossas carteiras.

Nenhuma estratégia de investimento produz bons resultados todo o tempo. Em nosso caso, momentos de alta súbita tendem a ser mais difíceis de navegar, como foi o caso da rápida recuperação da bolsa após o mês de março. Apesar do bom desempenho durante a queda inicial provocada pela instalação da pandemia, a recuperação de nossas carteiras tem se mostrado razoavelmente lenta.

Comparado a outros períodos de alta acelerada, o ano de 2020 tem se mostrado particularmente desafiador: nenhum dos fatores que dão base a nossa estratégia exibiu bons retornos até o momento – um fato inédito. Impacto sentido tanto nas estratégias long-only quanto long-short.

Há os que acreditem que critérios provados e comprovados de seleção de ativos, como valor ou qualidade, tenham perdido validade em função de um novo mundo que se afigura como resultado da pandemia de Covid. Como em outros episódios, “desta vez é diferente”. É sintomático que ações com alta pontuação de qualidade em nossa metodologia exibam presentemente, na média, uma avaliação inferior às empresas mal pontuadas (em preço/valor patrimonial).

Em artigo publicado no Financial Times, Mohamed El-Arian traduziu bem nosso sentimento atual (tradução livre):

“Altas induzidas por liquidez são enganadoramente sedutoras e tendem a resultar em tomada excessiva de risco. Desta vez, os investidores de varejo estão bem no centro da questão. É sobre a próxima etapa, no entanto, que é preciso refletir. Isso requererá um escrutínio muito mais cuidadoso que o exigido nos últimos meses.”

Estamos entre aqueles que acreditam que critérios de longo prazo permanecem válidos e que uma eventual reversão de mercado deve proporcionar oportunidades.

Permanecer fiel a esses princípios, e estar posicionado para se beneficiar de uma eventual mudança de ambiente, é precisamente a razão pela qual adotamos uma metodologia de investimentos altamente disciplinada e baseada em regras pré-definidas. Trata-se de um momento que requer atenção, paciência e disciplina.

Constância Fundamento FIA

O fundo apresentou uma rentabilidade de -6,24%, no mês, comparada a uma variação de -3.44% do Ibovespa no mesmo período. O impacto líquido das operações de proteção da carteira contribuiu negativamente com 0,76%.

Nossos fundos investem de forma muito diversificada. Há uma alta concentração de retornos causando grande dispersão de avaliações. Uma comparação dos dez melhores retornos individuais e o total do índice Bovespa mostra como poucos nomes responderam pela maior parte da alta:

Numa carteira multifatorial, espera-se que os retornos de cada fator tragam um benefício de diversificação importante, pois dificilmente seus retornos são sincronizados. Nesse momento, vivemos uma conjuntura de alta correlação dos retornos dos fatores devido à concentração de fluxos financeiros.

Uma forma de enxergar esse fenômeno é observar o spread de avaliação entre as ações compradas em um fator e as que não compõem a carteira desse fator. Constata-se, por exemplo, que as ações de alta qualidade estão historicamente baratas comparadas àquelas de menor qualidade, com a média da razão preço/patrimônio do primeiro grupo abaixo da média do segundo grupo.

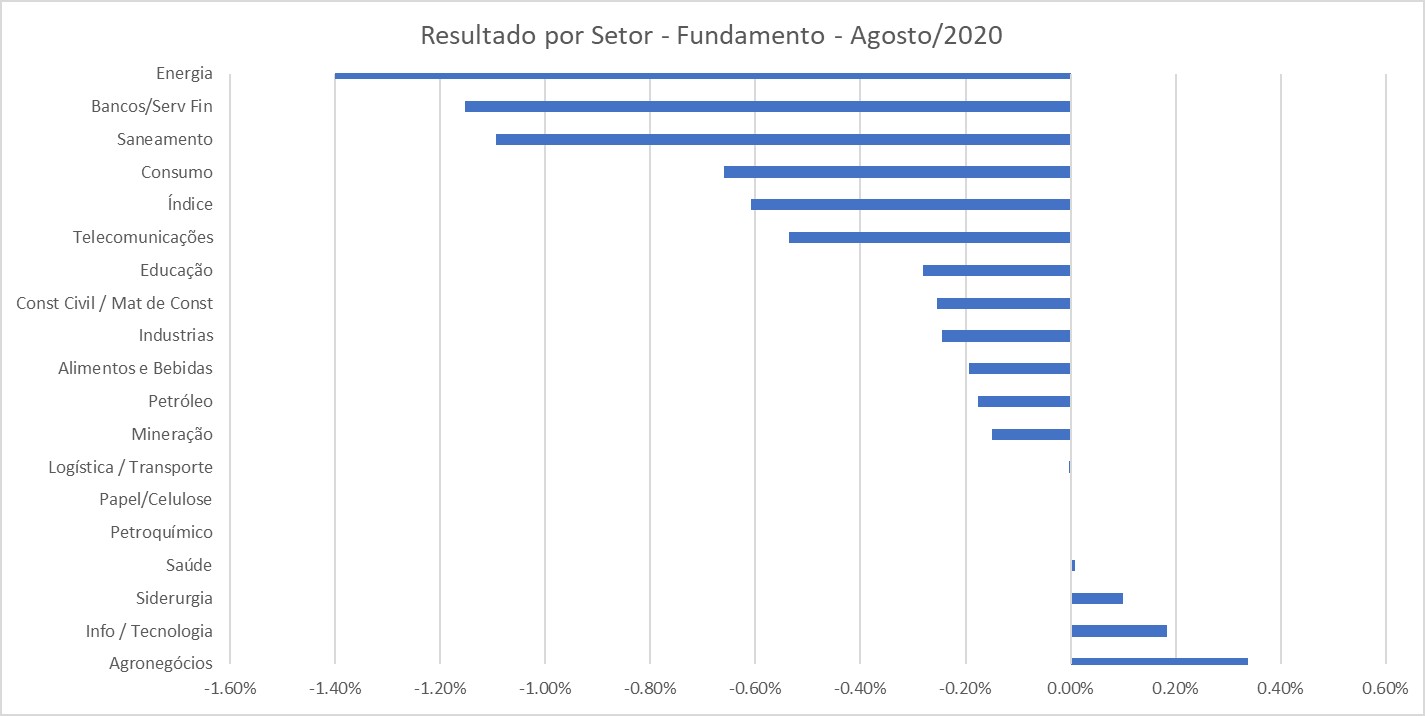

Entre os setores, as maiores contribuições vieram de Agronegócios (+0,34%) e Tecnologia (0,18%) enquanto os setores de Energia (-1,40%) e Serviços Financeiro (-1.15%) foram os maiores detratores.

Entre as ações, destacamos altas ligadas a atividade de commodities BSEV3 (+42,2%), KLBN11 (+26,6%) e USIM5 (+23,6%) além de MRFG3 (+22,2%) e do lado negativo as ações de empresas de Saneamento SBSP3 (-17%) SAPR11 (-10%) e CSMG3 (-8,8%).

Confira todas as características, histórico e disclaimers do Constância Fundamento FIA aqui.

Constância Absoluto FIM

O fundo fechou o mês com rentabilidade de -3,86%. O fundo investe numa série de estratégias de retorno absoluto. Todas compartilham o fato de terem baixa exposição direcional ao mercado e possuírem baixa correlação histórica entre si.

A estratégia Long/Short respondeu pela maior parte da queda (-3,4%) e foi a principal vilã dos retornos do mês. Visa a capturar o retorno dos fatores de forma sistemática no médio prazo e corresponde a 60% do risco da carteira.

O grupo de estratégias de arbitragem é composto por posições voltadas a eventos e valor relativo entre pares de ações ou entre setores. Com o book de Volatilidade, apresentaram pequeno resultado positivo (+0,12%). O restante é explicado pelas estratégias de moedas, taxas e custos do fundo.

Confira todas as características, histórico e disclaimers do Constância Absoluto FIM aqui.

Constância Brasil FIA

O Constância Brasil FIA apresentou rentabilidade negativa de 5,77%, inferior ao Ibovespa, que teve rentabilidade negativa de 3,44% em agosto. Depois de 5 meses consecutivos de recuperação, o mercado doméstico não sustentou os preços das ações, mesmo depois de um corte adicional na Taxa Básica de Juros.

A justificativa foram os imbróglios entre os poderes (Executivo e Legislativo) no avanço das reformas, uma vez que as discussões políticas ficaram pautadas nos programas sociais, respeitando o teto de gastos.

Houve momentos, no final do mês, que o mercado chegou a precificar a saída do “super” Ministro Paulo Guedes. Com isso, o dólar ficou volátil e terminou o mês com 5,2% de alta. Em relação às empresas listadas na Bolsa, tivemos a divulgação de praticamente todos os resultados do primeiro semestre.

No mês, os destaques foram empresas com a dinâmica de vendas relacionada ao dólar e a commodities, como Açúcar e Etanol, Papel e Celulose, Siderurgia, Mineração e Proteínas, que se beneficiaram nesse contexto e aumentaram o risco político, que se dissipou no fechamento do mês.

Em nossa carteira discricionária, o principal destaque positivo foi a Marfrig (MRFG3), com valorização de 23,5% na porção sistemática. Os papéis de São Martinho (SMTO3) também foram geradores de rentabilidade, com valorização de 13,9%.

Em menor proporção, na carteira sistemática, a carteira foi beneficiada com a Suzano SUZB3) e a Klabin (KLBN11).

No lado dos detratores de desempenho, destacamos pelo segundo mês consecutivo as empresas de Saneamento Básico. Mesmo tendo diminuído a exposição discricionária, o peso relevante na carteira sistemática fez com a carteira sofresse bastante durante o mês. Fechamos o mês alocados em 3,5% em 3 empresas: Copasa (CSMG3), Sabesp (SBSP3) e Sanepar (SAPR11), que se desvalorizaram -12,7%, -12,75 e -21,5%. Finalizamos o mês com 77 ações e 99% da carteira investida.

Confira todas as características, histórico e disclaimers do Constância Brasil FIA aqui.

Julio Erse

Diretor de Gestão