Relatório de Gestão – Agosto 2023

Cenário dos mercados

O rali nos mercados globais de ações perdeu fôlego no período, com uma correção nos preços em diversos países. As ações no Brasil, em sintonia com a maior parte dos índices mundiais, registraram uma queda de -5.09% em agosto medida pelo Ibovespa.

Embora os dados indiquem resiliência na atividade econômica, os sinais tornaram-se um tanto mistos. Nos Estados Unidos, o mercado de trabalho apresentou uma ligeira folga, enquanto a China enfrentou dificuldades em sua economia, incluindo problemas de crédito no setor imobiliário e indicadores mornos de gastos dos consumidores.

Além disso, o crescimento econômico na Europa permaneceu fraco. Embora haja algum alívio nas pressões inflacionárias, a inflação global continua desacelerando, mas ainda se mantém acima das metas dos bancos centrais.

No entanto, os temores de uma recessão global permanecem baixos. Na China, novas medidas de estímulo ao crescimento foram anunciadas, e os preços da maioria das commodities continuam estáveis ou em alta.

Até o momento, vemos essa reversão no apetite dos investidores por risco como uma mera correção de preços na tendência de alta atual.

No Brasil, os ativos também sofreram uma correção de preços e, além das ações, o real desvalorizou 4.9%. O mercado local também foi influenciado pelas discussões sobre a agenda legislativa relacionada às iniciativas para aumentar a arrecadação e cobrir os déficits.

A volta do risco fiscal?

Inicialmente, a aprovação do marco fiscal provocou uma onda de alívio no mercado, com uma queda substancial do câmbio (1.65%) no dia da decisão.

Todavia, deixando de lado a incerteza residual sobre a validação do arcabouço, o mercado começou a focar no cumprimento da meta fiscal — cenário que parece mais desafiador e pode levar a uma volta, ainda que moderada, das discussões sobre risco fiscal.

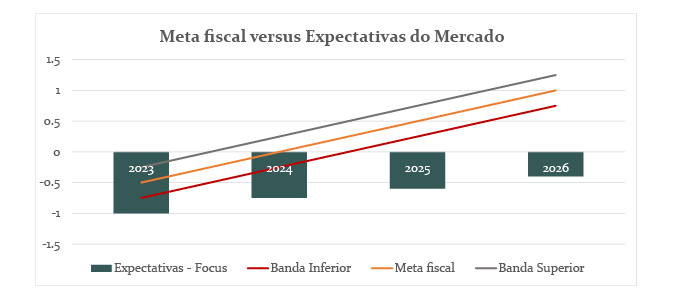

Desde o anúncio do marco fiscal e das metas fiscais para o período de 2023-2024, o mercado vê com ceticismo a trajetória apresentada pelo governo, dada a grande divergência entre os números apresentados pelo Ministério da Fazenda e as expectativas do mercado incluídas na Pesquisa Focus, conforme pode ser visto abaixo.

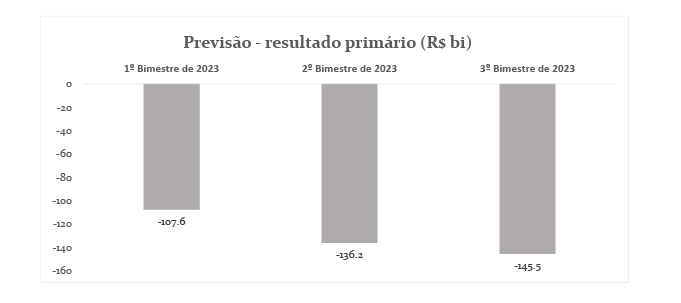

O cenário se degradou ainda mais com números recentes da arrecadação federal, que apresentaram a segunda queda real em setembro, levando a um aumento do déficit previsto para 2023 e tornaram ainda maior o esforço fiscal necessário para cumprir a meta de déficit zero do governo em 2024.

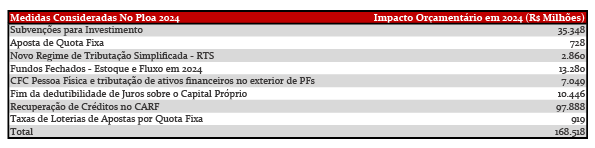

Para cumprir a meta de zero déficit, o governo considera encontrar R$ 168 bi (contra estimativa anterior de R$ 134 bi) de receitas extras.

Essas medidas dependem da aprovação do Congresso ou de decisões judiciais e — na opinião de muitos especialistas — ainda se baseiam em hipóteses de receitas extras “otimistas”.

Diante da aparente impossibilidade de cumprir a meta fiscal, vozes no Palácio do Planalto (ainda que minoritárias) criticam a meta zero e defendem a necessidade de alterá-la.

Essa mudança mandaria por água abaixo a regra do arcabouço fiscal já no primeiro ano de vigência, dado que a impossibilidade em se cumprir a meta não se resolveria pelo mecanismo corretivo previsto no próprio arcabouço fiscal, mas, sim, por um abandono puro e simples da meta.

[1] Fonte: Focus e Ministério da Fazenda.

[2] Fonte: Tesouro Nacional

[3] Fonte: Ploa 2024

Fatores – mês de reversão

Agosto foi um mês de aversão ao risco. Durante o período, todos os cinco principais grupos de fatores que observamos — qualidade, valor, momentum, crescimento e baixo risco — tiveram retornos negativos e em linha com a queda do Ibovespa em sua versão Long Only.

Já em sua versão Long & Short, observamos que os fatores valor (+2.3%) e qualidade (+1.3%) tiveram bons retornos. Como é de se esperar, vemos que a combinação de lastro em valor e em qualidade do balanço oferecerá alguma proteção em períodos de queda geral nas ações.

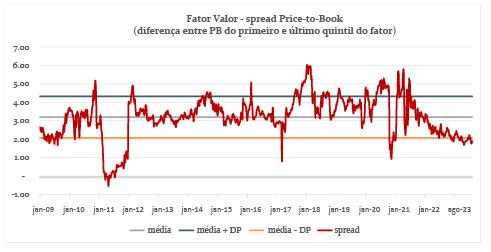

Apesar da boa performance do fator valor no mês, notamos que a diferença entre o valuation do quintil de empresas mais caras e as mais baratas, medida pelo PB, aparece próximo de suas mínimas históricas.

Isso sinaliza retornos menos atrativos do fator para frente e, ao mesmo tempo, que pode haver oportunidades na ponta short do fator valor.

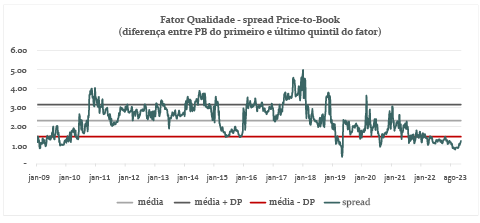

Em relação ao fator qualidade, notamos o oposto — empresas com maior qualidade poucas vezes negociaram em níveis de PB tão próximos das de menor qualidade.

O que mostra uma oportunidade interessante de adquirir empresas de boa qualidade a preços atrativos, fenômeno que estamos buscando implementar em nossas carteiras discricionárias.

[4 e 5] Fonte: Constância Investimentos.

Perspectivas

Apesar da queda nos preços das ações, nossa opinião de que o cenário é favorável para retornos para a renda variável no país foi reforçada por (i) bons números a respeito do nível de atividade, que surpreenderam com a divulgação do PIB do segundo trimestre e (ii) uma, ainda incipiente, reversão nas expectativas de lucros das empresas listadas que, após período de queda nas expectativas, passaram à estabilidade.

Esperamos que o ciclo de afrouxamento monetário local e internacional se sobreponha aos riscos fiscais nos próximos meses. Em médio e longo prazo, enxergamos a solução do imbróglio fiscal como condição para uma apreciação estrutural da bolsa brasileira.

Constância Fundamento FIA

O Fundo obteve uma rentabilidade de -4.87% no mês, em comparação com os -5.09% do Índice Bovespa. O período foi marcado por um menor apetite ao risco tanto no mercado internacional quanto no local, resultando em realizações sincronizadas.

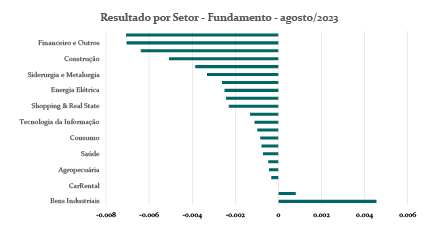

A seleção das ações da carteira, que busca investir em empresas com as cinco características/fatores de risco (qualidade, valor, crescimento, baixo risco e momentum), apresentou um retorno de -4.87% no mês, em linha com o Ibovespa. Dentre os papéis de nossa carteira destacaram-se aqueles dos setores industriais – como POMO4 (+15.8%), KEPL3 (+19.4%), LEVE3 (+5.6%), e RANI3 (+7.45%).

Setorialmente, o setor Financeiro e o Varejo também apresentaram retornos ruins, impactados pela discussão sobre a taxação de juros sobre capital próprio. Mineração foi outro destaque negativo, impactado pelo crescimento chinês aquém do esperado.

As estratégias de hedge e gestão do Beta da carteira contribuíram com -0.34%, com perdas em hedges de índices de mercados internacionais e locais.

Confira aqui todas as características, histórico e disclaimers do Constância Fundamento FIA.

[6] Fonte: Constância Investimentos.

Constância Absoluto FIM

O Fundo entregou uma rentabilidade de 1.85%. O principal destaque foi a estratégia Long & Short sistemática, que contribuiu com 1% para a cota e beneficiou-se do bom retorno dos fatores de risco empregados na carteira.

As principais contribuições para essa estratégia vieram dos fatores valor e qualidade, enquanto momentum, baixo risco e crescimento apresentaram retornos ligeiramente negativos.

As estratégias de arbitragem e eventos contribuíram com +0.03%, enquanto as estratégias de volatilidade não tiveram impacto, permanecendo em zero.

O hedge obteve uma contribuição de +0.10%. As taxas, custos e despesas reduziram o desempenho em -0.17%, e a alocação de caixa em títulos públicos contribuiu positivamente com +0.92%.

Confira aqui todas as características, histórico e disclaimers do Constância Absoluto FIM.

Constância Previdenciário

O Fundo entregou uma rentabilidade de -0.68% no mês, também devolvendo parte dos ganhos do período recente.

As estratégias Long & Short e Long Only Sistemática baseadas em fatores de risco tiveram contribuição de -0.68%, e hedge colaborou com +0.16%; a posição em renda fixa com retornos negativos, devido à alta dos juros longos, contribuiu -0.16% para a cota. Taxas e carrego explicam os outros -0.04%.

A alocação de risco entre classes de ativos é de 57% bruta e 36% líquida em renda variável, e de 41% do patrimônio em renda fixa. A alocação offshore subiu para 7.4%.

Confira aqui todas as características, histórico e disclaimers do Constância Previdenciário.

Julio Erse

Diretor de Gestão

Alexandre Lohmann

Economista-chefe

João Martins

Analista de Investimentos