Carta de Gestão – Abril 2024

Comentários de Mercado

O principal destaque do cenário econômico do mês de maio foi a forte repercussão dos ativos ligada à incerteza combinada do risco geopolítico (ataque do Irã a Israel), à postergação do ciclo de corte do Fed e a mudança da meta fiscal para 2025 por parte do governo. Esse conjunto de fatores levou a um aumento substancial da incerteza. O Presidente do Banco Central, Roberto Campos Neto, se distanciou da sinalização unânime de corte de 50 pontos feita no Copo Carta_de_Gestao_042024 de março e abriu a possibilidade para um corte de menor magnitude e, pelo menos, de um ciclo de corte menos rápido do que o esperado.

Este cenário reverberou nos ativos de risco globalmente, incluindo o Brasil. A queda do Ibovespa em abril de 2182 pontos (-1,7%) não representa bem a dinâmica dos preços dos componentes do índice: houve uma contribuição muito grande de Petrobras (+2570 pontos), e Vale + BRAP (+621 pontos em conjunto), sendo que de vinte ações que subiram no mês, somente 5 empresas tiveram altas acima de 5%. Dentre as 66 ações que caíram, a mediana de queda foi de 8,3%.

Do ponto de vista de fatores, notamos que os piores resultados se concentraram nos fatores momentum (-3,1% na versão long-short) e crescimento (-1,3%), ao passo que nossa construção do fator valor compensou parcialmente (+1,6%). Entendemos que a sucessão de notícias negativas (guerra, inflação, EUA, revisão da meta fiscal) cria reações muito particulares no mercado, prejudicando o desempenho do fator momentum, que tipicamente se beneficia em mercados com tendência mais clara. O contraste entre a performance de crescimento vs valor coincide bem com o momento de alta de juros, que tipicamente afetam em maior dinâmica os papéis de duration mais alto (tipicamente os de maior crescimento).

Constância Fundamento FIA

O fundo apresentou queda de -5,67% em abril, comparado ao retorno de -1,70% do Ibovespa. Conforme mencionado, vemos que a performance do Ibovespa foi sustentada pelo desempenho de algumas poucas e grandes ações de commodities, não sendo representativo do mercado mais amplo. O índice Small, por exemplo, retornou -7,8% no mês, refletindo o ambiente mais desafiador para papéis com maior exposição doméstica.

A estratégia Multifatorial long-only retornou -4,96%. A fraca performance no mês em relação ao índice foi disseminada entre os fatores – por construção mais diversificados que o índice-, com os piores desempenhos vindos dos fatores de momentum e crescimento.

O book Alpha possui teses de alta assimetria e tipicamente mais voláteis que a média da estratégia multifatorial. No mês, o book apresentou queda de −0,36%, concentrada principalmente em papéis de consumo discricionário e de construção que sofreram com o viés de alta nos juros. Acreditamos que houve um movimento técnico exagerado (saída de dinheiro da B3 e resgates de fundos locais) sobre esse novo cenário macroeconômico e que as teses desta estratégia negociam a níveis excessivamente baixos para os fundamentos dos negócios.

Ao longo do mês, o book sistemático aumentou sua exposição ao setor de mineração e siderurgia e reduziu serviços financeiros. Nos books discricionários, aumentamos gradualmente o nível de risco do fundo. Entendemos que essa correção no mercado oferece um ponto de entrada interessante, e que as variáveis econômicas caminham para um cenário favorável para bolsa apesar dos soluços, com ciclo de cortes de juros em andamento no Brasil, crescimento econômico, e com uma tímida recuperação do índice de commodities no mês.

Confira aqui todas as características, histórico e disclaimers do Constância Fundamento FIA.

Constância Absoluto FIM

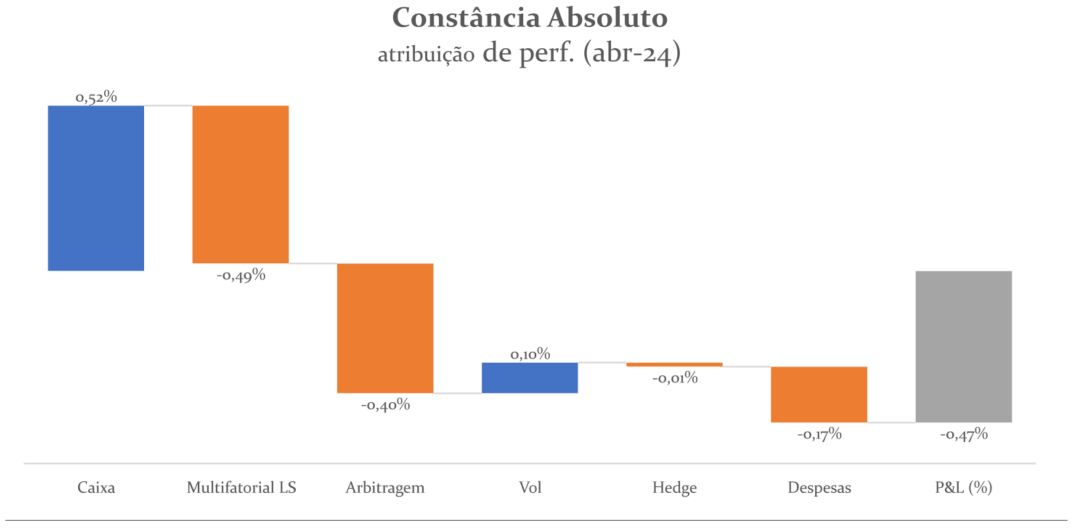

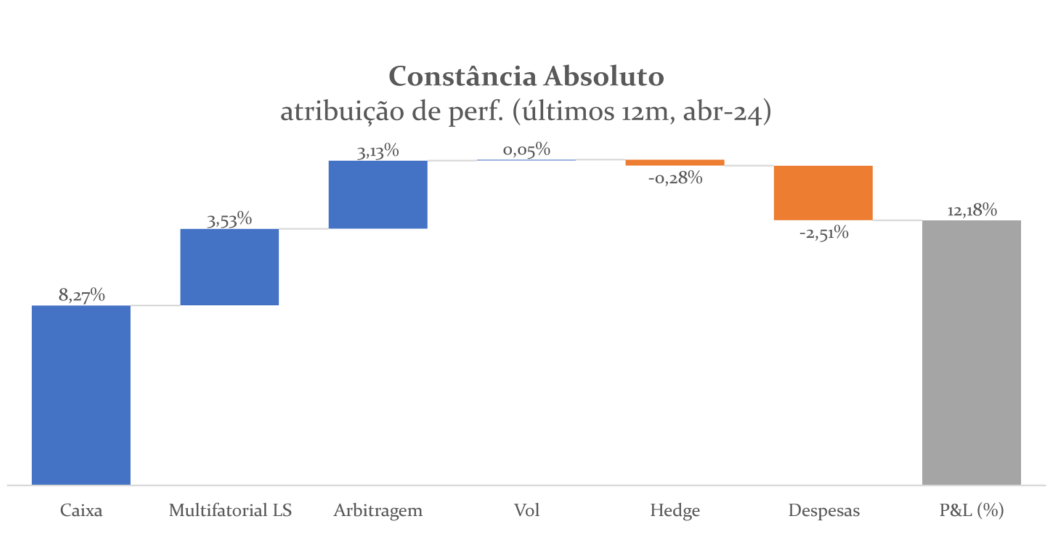

O fundo apresentou queda de -0,47% no mês (vs CDI +0,89%). A queda foi explicada principalmente pelas performances da estratégia multifatorial LS (-0,49%) e das estratégias discricionárias de arbitragens/valor relativo (-0,40%). Teses de valor relativo relacionadas ao setor financeiro e utilidades públicas foram os principais detratores nesses books (-15bps e -10bps, respectivamente), compensados parcialmente pelo book de valor relativo no setor de metais e siderurgia (+13bps). Caixa e despesas explicam a maior parte do restante do resultado do fundo.

Ao longo do mês, reduzimos a exposição em estratégias de valor relativo e iniciamos uma nova estratégia de trend-following macroeconômico, que contribuiu positivamente com +10bps no mês. A estratégia é descorrelacionada de outros books do fundo, tendo efeito esperado negativo sobre a volatilidade total do fundo, melhorando sua resiliência. O deployment será gradativo, e nesse momento consome um VaR <0,05% sozinha (mas negativo quando considerada em conjunto com outras estratégias).

Fonte: Constância Investimentos

Fonte: Constância Investimentos

Confira aqui todas as características, histórico e disclaimers do Constância Absoluto FIM.

Constância Previdenciário

O Fundo teve uma rentabilidade negativa de 2,23% em abril, contra 0,89% do CDI. A piora do cenário inflacionário nos EUA reduziu bastante a probabilidade de cortes de juros por parte do BC norte-americano (FED), atraindo investimentos para a renda fixa de lá – o que causou uma reprecificação global nos preços dos ativos, com relevante redução do fluxo de recursos para ativos de países emergentes. Nesse contexto, os ativos brasileiros sofreram bastante ao longo de abril, da renda fixa à renda variável. As perdas na renda fixa do fundo foram protegidas quase que totalmente pelo hedge em dólar e ouro da carteira. Ao longo do mês, optamos por zerar o hedge em ouro e mantivemos apenas a alocação em dólar. Na renda variável, as posições não passaram incólumes ao estresse observado no mercado, e contribuíram negativamente para a rentabilidade do mês – 0,9% na estratégia de valor relativo, e 1,5% na estratégia direcional. Por outro lado, no acumulado de 12 meses, o fundo continua a superar o CDI, com destaque positivo para as alocações em ações.

A distribuição de risco entre classes de ativos atualmente é de: 51% em renda variável, sendo 27% em long Only e 24% em Long&Short, e; 27% em renda fixa. O restante está distribuído entre caixa (28%) e hedge – dólar (4%). Acreditamos que, mesmo após a mudança de cenário para os juros nos EUA, os preços dos ativos brasileiros seguem atrativos, diante da manutenção de um cenário benigno para a inflação local e perspectiva de redução de juros – ainda que de forma mais gradual do que se imaginava anteriormente – algo que tem o potencial de trazer bons resultados para o fundo.

Confira aqui todas as características, histórico e disclaimers do Constância Previdenciário.