Relatório de Gestão – Julho 2023

Cenário de investimentos

O rali nos mercados globais de ações continuou pelo terceiro mês consecutivo, com ganhos sincronizados em diversos mercados, e as ações no Brasil subiram mais de 3.27% em julho.

A inflação global continuou a desacelerar, alimentando a esperança de que os bancos centrais comecem a relaxar suas políticas de aperto monetário. Apesar do otimismo, a inflação subjacente na maioria dos mercados desenvolvidos permaneceu acima das metas dos bancos centrais, impulsionada pelas pressões salariais.

Os temores de uma recessão global diminuíram devido a números favoráveis de emprego e ao início da temporada de resultados corporativos do segundo trimestre, que começou mostrando bons números, superando as expectativas.

A capacidade das empresas de manter as margens, diante de pressões salariais e taxas de juros mais altas, deve ser determinante para a continuidade desse movimento de alta no segundo semestre.

Com a China voltando a indicar novos estímulos ao crescimento e a economia americana mais resiliente que o esperado, os preços dos metais preciosos e do petróleo subiram ao longo do mês – um impulso extra para a boa performance das ações no Brasil e em mercados emergentes produtores de commodities.

Nesse ambiente, prevaleceu um maior apetite por risco, que se refletiu no retorno dos fluxos de investimento e no retorno dos fatores, com uma mudança de alocação na direção de ativos com maior beta.

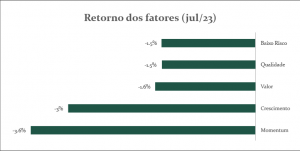

Fatores – mês de reversão

Julho foi um mês atípico do ponto de vista de fatores. Todos os cinco principais grupos de fatores que observamos – qualidade, valor, momentum, crescimento e baixo risco — tiveram retornos negativos em sua versão long short (fig 1).

Olhando um período de 20 anos do backtest desses fatores, observamos que isso ocorreu em apenas ~6% dos meses. Para fins de comparação, nos meses em que os cinco fatores têm retorno positivo ocorreram ~11% do tempo (fig 2).

O fator momentum foi o principal detrator de performance no mês. Reversões de momentum costumam ocorrer em momentos de virada de ciclo. Nesse sentido, observamos que em julho houve uma retomada considerável de commodities, em especial Petróleo (WTI +16% no mês). De fato, grande parte da perda da ponta short ocorreu em empresas ligadas a commodities, como as de Petróleo, Mineração e Siderurgia, Agro e Químicos.

Ao longo do mês, voltamos a adicionar empresas ligadas a commodities por conta da melhora dos indicadores técnicos. De forma discricionária, também adicionamos posições em companhias de E&P de Petróleo, em caso de novas altas na commodity, e reconhecendo que dados históricos não refletem o potencial de crescimento da empresa a partir da exploração de novos campos de Blue Sky.

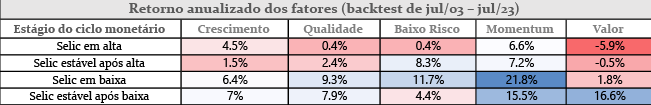

Apesar de um mês fraco para performance dos fatores, estamos otimistas em relação aos seus retornos prospectivos. Historicamente, ciclos de corte da Selic são onde os fatores apresentam melhores retornos (tabela abaixo).

O fator momentum, por exemplo, tem um retorno médio de 7.2% a.a. em períodos em que a Selic está estável após ciclos de alta — estágio em que estávamos até julho — versus uma performance de 21.8% a.a. em períodos de queda da Selic.

O ciclo de corte da Selic, um cenário econômico mais resiliente, ruídos menores no front político, e o mercado de crédito se abrindo nos deixam mais animados para o restante do ano, em que esperamos que a performance de empresas reflita um peso maior de fundamentos econômicos versus fundamentos macroeconômicos e políticos. Nossa expectativa é que, caso se confirme, esse cenário favoreça nossas estratégias.

[1] Fonte: Constância Investimentos.

[2] Fonte: Constância Investimentos.

[3] Fonte: Constância Investimentos.

Constância Fundamento FIA

O Fundo entregou rentabilidade de +1.45% no mês, enquanto o Índice Bovespa subiu 3.27% em mais um mês marcado por um maior apetite de risco no mercado internacional e local.

Às vésperas da data em que se inicia um novo ciclo de cortes nas taxas de juros, foram destaques os retornos dos setores domésticos e cíclicos como Construção Civil e Industrial, além dos setores de Petróleo que, junto com outras commodities, fecharam o período em alta.

A seleção das ações da carteira que busca investir nas empresas com as cinco características/ fatores de risco (qualidade, valor, crescimento, baixo risco e momentum) apresentou retorno de +0.86% no mês, principalmente devido aos retornos menores do fator baixo risco e momentum à medida em que investidores apresentaram preferência por ações de maior beta.

Conforme comentamos em nossa última carta, acreditamos que o comportamento dentre famílias de fatores parece ser de um mercado em rotação para um regime mais pró-cíclico, o que observamos na composição das ações que estão em melhor momentum de preço.

Os setores mais defensivos, como Elétrico e Saúde, também apresentaram retornos ruins:

As estratégias de hedge e gestão do Beta da carteira contribuíram com 0.14%, com perdas em hedges de índices de mercados internacionais e com ganhos no mercado local.

As principais contribuições individuais das estratégias foram BPAC11 (+8.1%), PetroRio (+24.4%), e Weg (+5.7%), além de Cury (+10.7%). Enquanto Lojas Renner (-6.2%), Gol (-19%) e Neo Energia (-7.8%) foram os piores resultados.

Confira aqui todas as características, histórico e disclaimers do Constância Fundamento FIA.

Constância Absoluto FIM

O Fundo entregou uma rentabilidade de -1.59% no período, com reversão do bom momento de retorno dos últimos meses dos fatores de risco empregados na carteira.

A estratégia Long & Short sistemática contribuiu em -2.2% para a cota, com todos os fatores Long & Short apresentando retornos negativos devido, principalmente, à ponta short em que 78% das perdas (short loss) foram concentradas em quatro setores: Energia, TI, Consumo Discricionário e Staples.

As estratégias de arbitragens e eventos contribuíram em -0.14%. As estratégias em volatilidade ficaram zeradas, enquanto hedge obteve contribuição de -0.09%. Taxas, custos e despesas responderam por -0.17% e a alocação de caixa em títulos públicos por +1.02%.

Confira aqui todas as características, histórico e disclaimers do Constância Absoluto FIM.

Constância Previdenciário

O Fundo entregou uma rentabilidade de -0.05% no mês, também devolvendo parte dos ganhos do período recente.

As estratégias Long & Short e Long Only Sistemática baseadas em fatores de risco tiveram contribuição de -0.20%, e hedge colaborou com +0.02%; a posição em renda fixa com retorno positivo com o fechamento da curva de juros longos contribuiu com 0.30%; taxas e carrego explicam os outros -0.14%.

A alocação de risco entre classes de ativos é de 57% bruta e 33% líquida em renda variável, e de 60% do patrimônio em renda fixa. A alocação offshore subiu para 5%.

Confira aqui todas as características, histórico e disclaimers do Constância Previdenciário.

Julio Erse

Diretor de Gestão

Alexandre Lohmann

Estrategista-chefe

João Martins

Analista de Investimentos